고정 헤더 영역

상세 컨텐츠

본문

마인즈랩

청약일 11.11~12

환불일 11.16 (D+4)

상장일 11.23

희망 공모가 26000~30000

확정 공모가 30000원 (밴드 상단)

기관경쟁률 197.55:1

의무보유확약 19.74%

유통가능물량 44.88%

배정방식 균등 50% + 비례 50%

주관사 청약한도 중복청약 금지

NH투자증권 4,000주(100%) / 6,000주(150%) / 8,000주(200%) / 10,000주(250%)

하나금융투자 2,000주(100%) / 4,000주(200%)

1. 공모 개요

공모가 30000원 * 604,459주 = 약 181억원 모집합니다.

공모가 30000원 기준 시가총액 약 1519억원입니다.

"당사는 국내를 대표하는 종합 인공지능 서비스 기업으로,

AI 기초 알고리즘 개발부터 AI데이터 구축, 응용서비스 개발 및 클라우드 서비스 제공 그리고 Edge AI까지, 인공지능이 필요한 여러 기업 고객에게 End-to-End로 종합적인 AI 서비스를 제공합니다.

2016년 국내에 AI 서비스가 본격화되는 시점부터, 콜센터 고객서비스를 시작으로 국내 대표적인 인공지능 기업으로 자리매김하며, 인공지능컨텍센터 (AICC), 스마트팩토리/스마트시티용 서비스(SmartX), AI API 서비스 (maumCloud), 회의록과 AI데이터 구축등의 AI Powered 응용서비스 (maum+) 등을 주요 사업으로 영위해왔으며, 최근 AI Avatar 기술을 접목하면서 전체 기술과 서비스를 인공인간 (AI Human)으로 집대성하고 있고, 궁극적으로 종합적인 사고와 커뮤니케이션이 가능한 다양한 인공인간을 서비스하는 기업으로 전환해가고 있습니다."

2. 공모 방법

신주모집 100%로 604,459주 공모합니다.

3. 일반청약자의 청약

일반청약자의 배정은 균등방식 50%, 비례방식 50% 배정됩니다.

일반청약자의 중목 청약은 금지되었습니다.

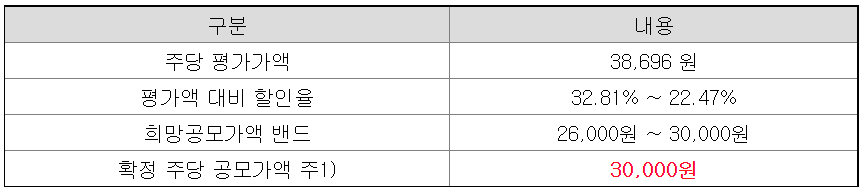

4. 공모가 산정

유사회사의 2021년 반기 기준 최근 4개 분기 실적을 적용하면 평균 PER 35.39배.

마인즈랩의 2023년 추정 순이익에 연 할인율 20% 적용하여 현가를 산출하고, 유사회사의 평균 PER 35.39배를 적용하면 주당 평가가액 38696원.

약 22.47% 할인되어 30000원으로 공모가가 확정되었습니다.

5. 자금의 사용 목적

이번 공모자금은 시설자금, 운영자금 등으로 사용될 계획이라고 합니다.

6. 기타 유의사항

마인즈랩은 기술성장 특례 적용을 받아 코스닥시장에 상장합니다.

2개의 전문평가기관으로부터 각각 AA, A등급을 통보받았습니다.

일반청약자에게 환매청구권은 부여되지 않습니다.

<IPO 주식 투자-고수익 내는 법> 의 방법으로 검증해봅니다.

출처 'IPO 주식투자 - 고수익내는법' 이라는 책에서 나온 리스트입니다.

1. 우리사주 공모배정을 실시할 것 - YES

2. 우리사주 사전배정을 하지 않았을 것 - YES

3. 스톡옵션을 발행하여 잔량이 남아 있을 것 - YES

4. 상장 전전년도 대비 상장 전년도에 순이익이 역성장했을 것 - NO

5. 수요 예측 경쟁률이 400:1 이상일 것 - NO

6. 확정 공모가가 공모 밴드 상단을 초과했을 것 - NO

7. 의무보유 확약 신청 수량이 있을 것 - YES

8. 청약 경쟁률이 500:1 이상일 것 - ??

8번을 제외하고, 7점 만점에 4점...

자세한 내용 살펴볼게요.

1번, 우리사주조합에 공모배정 15% 있고, 일반청약자 25%, 기관투자자 60% 배정됩니다.

2번, 우리사주조합에 사전배정은 없습니다.

상장일 유통가능물량은 구주 34.73% + 공모주주 10.15% = 2,273,083주(44.88%, 682억원)

3번, 스톡옵션 있습니다.

우측 상단의 단위 : 천원은 잘못된 것으로 보입니다.

4번, 상장 전전년도인 2019년 대비 전년도인 2020년 순이익은 손실폭을 키워 역성장하였습니다.

단, 공모가 산정시 적용된 순이익은 2023년 추정 순이익에 연 할인율 20%를 적용하여 산출한 현가이므로, 그 전년도와 대비하여 순성장한 것으로 봐야할 것 같습니다.

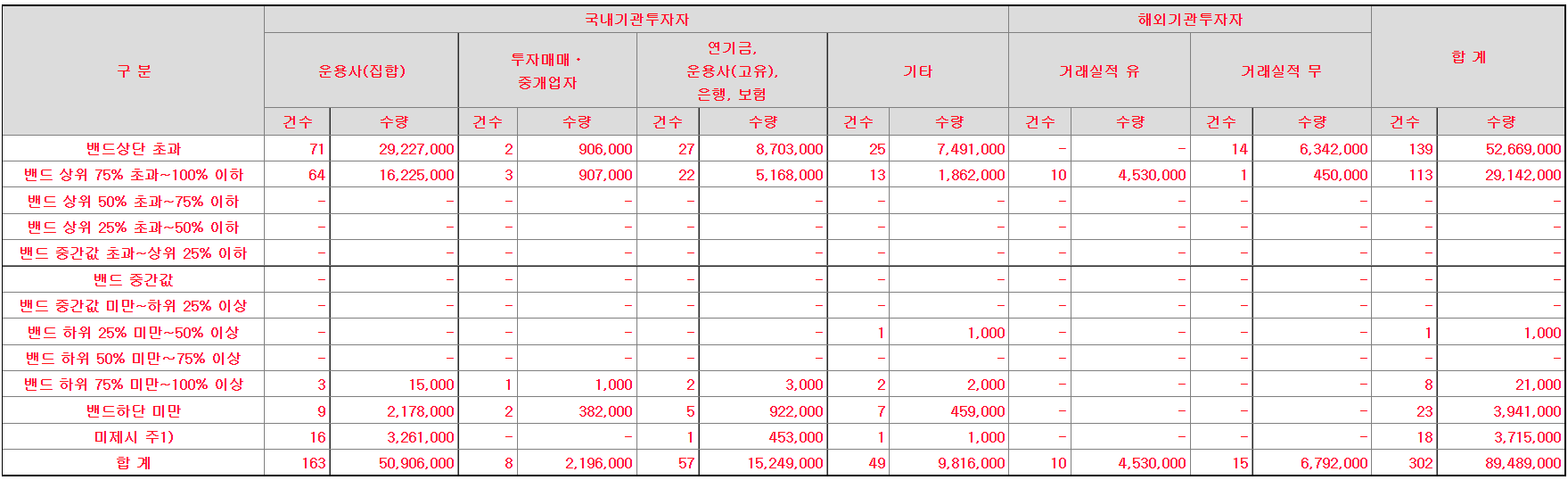

5번, 수요예측 경쟁률 197.55:1

6번, 공모가는 희망공모가 밴드 상단으로 확정되었습니다.

확정공모가인 30000원 초과 ~ 가격 미제시 63.01%

30000원 제시 32.56%

3만원 미만 제시 4.43%

3만원 이상 ~ 가격 미제시 95.57%로 대부분을 차지합니다.

7번, 의무보유확약 19.74% 있습니다.

수요예측 결과가 별로 좋지 않습니다.

200:1에 약간 못 미치는 경쟁률,

그런데 특이하게도 의무보유확약은 20% 가까이 됩니다.

경쟁률이 낮은 편인데, 공모가는 희망공모가 밴드 상단으로 확정되었네요...???

자신감이 넘치나 봅니다.

균등방식 배정 이후 그 어떤 공모주도 미달되진 않았으니까요...

IPO점수는 4점/7점으로, 일반청약자 경쟁률이 500:1을 넘으면, 상대적 고점인 5점/8점이 됩니다.

기술성장특례 상장 기업으로, 현재 순손실을 기록하고 있고,

미래 추정수익으로 공모가를 산출하였으므로, 할인율은 큰 의미 없습니다.

상장일 유통가능물량이 절반에 가깝고, 특히 유통가능 구주물량이 많은 점은 단점이구요.

환불일이 +4일인 점도 기억하세요.

공모규모가 181억원, 일반청약자 배정분은 약 45억원으로 작은 편입니다.

일반경쟁률이 높다고 인기 많구나 생각하기보단, 실제로 모인 증거금을 계산해보고 판단하시길 추천합니다.

공모주 알비더블유와 청약일이 겹치므로, 마인즈랩 청약금으로는 알비더블유에 청약할 수 없습니다.

둘 중 선택하거나 자금 배분하여 청약해야 합니다.

저는 일단 지켜보긴 할 테지만, 청약 패스할 확률이 높을 것 같네요.

연말엔 애매한 종목은 패스하는 게 맘 편하더라고요ㅎㅎㅎ

좋은 결과 있길 바랍니다.

'공모주IPO > 분석-청약전' 카테고리의 다른 글

| <공모주> 미래에셋글로벌리츠 - 청약 분석 (2) | 2021.11.22 |

|---|---|

| <공모주> 알비더블유 - 청약 분석 (12) | 2021.11.11 |

| <공모주> 바이옵트로 - 청약 분석 (8) | 2021.11.08 |

| <공모주> 트윔 - 청약 분석 (2) | 2021.11.05 |

| <공모주> NH올원리츠(엔에이치올원리츠) - 청약 분석 (5) | 2021.11.03 |

댓글 영역