고정 헤더 영역

상세 컨텐츠

본문

핀텔

청약일 10.11~12

환불일 10/14 (D+2)

상장일 10.20

희망 공모가 7500~8900

확정 공모가 8900원 (밴드 상단)

기관경쟁률 558.92:1

의무보유확약 8.74%

유통가능물량 2,722,350주(27.34%, 242억원)

배정방식 균등 50% + 비례 50%

주관사 청약한도 대신증권 25,000주 (100%) / 50,000주 (200%)

최소 청약 단위 20주

1. 공모 개요

공모가 8900원 * 200만주 = 178억원 모집합니다.

공모가 00원 기준 시가총액 약 886억원입니다.

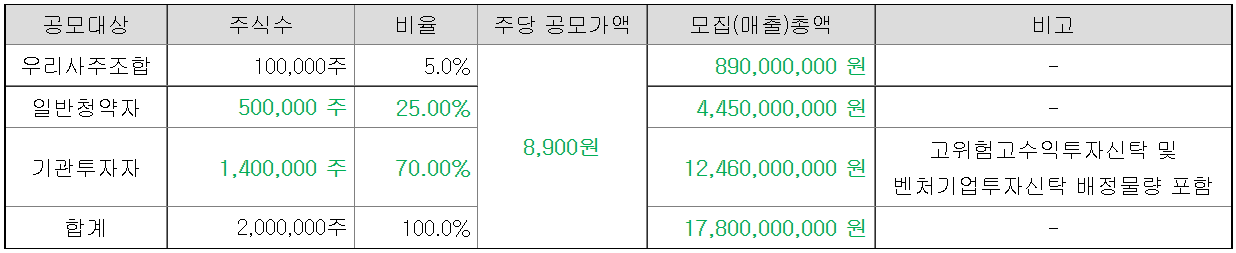

2. 공모 방법

신주모집 100%로 200만주 공모합니다.

3. 기타유의사항

기술성장기업 특례 적용을 받아 코스닥 시장에 상장합니다.

2개의 전문평가기관으로부터 각각 A, BBB 등급을 통보받았습니다.

<IPO 주식 투자-고수익 내는 법> 의 방법으로 검증해봅니다.

출처 'IPO 주식투자 - 고수익내는법' 이라는 책에서 나온 리스트입니다.

1. 우리사주 공모배정을 실시할 것 - YES

2. 우리사주 사전배정을 하지 않았을 것 - NO

3. 스톡옵션을 발행하여 잔량이 남아 있을 것 - YES

4. 상장 전전년도 대비 상장 전년도에 순이익이 역성장했을 것 - NO

5. 수요 예측 경쟁률이 400:1 이상일 것 - YES

6. 확정 공모가가 공모 밴드 상단을 초과했을 것 - NO

7. 의무보유 확약 신청 수량이 있을 것 - YES

8. 청약 경쟁률이 500:1 이상일 것 - ??

8번을 제외하고, 7점 만점에 4점...

자세한 내용 살펴볼게요.

1번, 우리사주조합에 5% 공모배정되고, 일반청약자 25%, 기관투자자 70% 배정됩니다.

2번, 우리사주조합에 128,350주 사전배정되었습니다.

상장일 유통가능물량은 구주 8.26% + 공모주주 19.08% = 2,722,350주(27.34%, 242억원)

3번, 스톡옵션 있습니다.

4번, 상장 전전년도인 2020년 대비 전년도인 2021년 순이익은 역성장하였습니다.

단, 공모가 산정 시 2024년 추정 수익에 연 할인율 25% 적용하여 산출한 현가를 사용하였으므로, 전년도 대비 순성장 한 것으로 봐야할 것 같습니다.

5번, 수요예측 경쟁률 558.92:1

6번, 공모가는 희망공모가 밴드 상단으로 확정되었습니다.

확정공모가인 8900원 초과 ~ 가격 미제시 43.86%

8900원 제시 52.18%

8900원 미만 가격 제시 3.96% 있습니다.

7번, 의무보유확약 수량기준 8.74% 있습니다.

수요예측 결과가 아주 좋진 않지만, 밴드 상단으로 공모가가 확정되었네요.

IPO점수는 4점/7점으로, 일반경쟁률 500:1 넘으면 상대적 고점인 5점/8점이 됩니다.

좋은 결과 있길 바랍니다.

최근 너무 바빠서ㅜ IPO 점수 위주로 간략하게 살펴봤습니다.

모두 성투하세요~!

'공모주IPO > 분석-청약전' 카테고리의 다른 글

| <공모주> 티에프이 - 청약 분석 (2) | 2022.11.07 |

|---|---|

| <공모주> 티쓰리엔터테인먼트 - 청약 분석 (6) | 2022.11.04 |

| <공모주> 샤페론 - 청약 분석 (7) | 2022.10.06 |

| <공모주> 에스비비테크 - 청약 분석 (6) | 2022.10.04 |

| <공모주> 탑머티리얼 - 청약 분석 (4) | 2022.10.03 |

댓글 영역