고정 헤더 영역

상세 컨텐츠

본문

아셈스

청약일 1.24~25

환불일 1.27 (D+2)

상장일 2.7

희망 공모가 7000~8000

확정 공모가 8000원 (밴드 상단)

기관경쟁률 1618.26:1

의무보유확약 7.71%

유통가능물량 39.75%

배정방식 균등 50% + 비례 50%

주관사 청약한도 한국투자증권 8,000주(50%) / 16,000주(100%) / 32,000주(200%) / 48,000주(300%)

1. 공모 개요

공모가 8000원 * 200만주 = 160억원 모집합니다.

공모가 8000원 기준 시가총액 약 882억원입니다.

"당사는 무용제 타입의 핫멜트 필름형 접착제를 주요 제품으로 생산하고 있으며,

이를 이용한 래미네이션(합포) 및 코팅, 접착 기능성 코팅사 및 원단의 개발, 그리고 효율적인 래미네이션작업을 가능하게 해주는 합포기계제작 및 공급 등 접착제 산업분야에서 원스탑 토탈솔루션 서비스를 제공하고 있습니다.

당사는 신발의 인솔 등의 접착에 사용되는 신발용 핫멜트 접착 필름을 주요 제품으로 생산하고 있으며, 태광실업, 창신, 화승엔터프라이즈 등 신발 ODM, OEM사를 거쳐 최종 수요자는 나이키, 아디다스 등 메이져 신발 브랜드사에 해당합니다.

또한 의류 및 자동차 천장재(썬루프)에 적용되는 핫멜트 필름도 공급하는 등 전방산업을 다각화하고 있습니다.

당사의 무이형지 핫멜트 필름은 유기용제를 사용하지 않고, 이형지를 사용하지 않아 부가적인 환경오염 이슈를 극복할 수 있습니다."

2. 공모 방법

신주모집 100%로 200만주 공모합니다.

3. 일반청약자의 청약

일반청약자의 청약자격은 청약 초일 전일 계좌 보유 고객.

단, 청약일 제휴은행 개설, 온라인 위탁계좌 개설 시 청약 가능합니다.

청약 수수료는 2000원이고, 온라인 청약 시 프라임 등급 이상 고객은 면제됩니다.

일반청약자의 배정은 균등방식 50%, 비례방식 50% 배정됩니다.

4. 공모가 산정

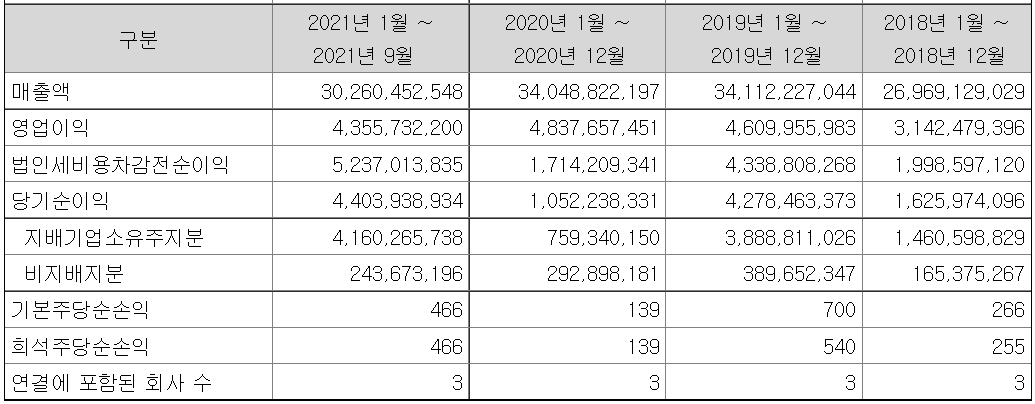

유사회사의 2021년 3분기 기준 연환산 실적을 적용하면 평균 PER 19.39배.

참고로 유사회사의 2021년 3분기 기준 최근 4개 분기 실적을 적용하면 평균 PER 20.87배.

아셈스의 2021년 3분기 연환산 실적에 유사 회사의 평균 EPR 19.39배를 적용하면 주당 평가가액 9761원.

약 18% 할인되어 8000원으로 공모가가 확정되었습니다.

5. 자금의 사용 목적

이번 공모자금은 시설자금, 운영자금, 기타(해외종속법인 투자 자금) 등으로 사용될 계획입니다.

<IPO 주식 투자-고수익 내는 법> 의 방법으로 검증해봅니다.

출처 'IPO 주식투자 - 고수익내는법' 이라는 책에서 나온 리스트입니다.

1. 우리사주 공모배정을 실시할 것 - YES

2. 우리사주 사전배정을 하지 않았을 것 - NO

3. 스톡옵션을 발행하여 잔량이 남아 있을 것 - NO

4. 상장 전전년도 대비 상장 전년도에 순이익이 역성장했을 것 - NO

5. 수요 예측 경쟁률이 400:1 이상일 것 - YES

6. 확정 공모가가 공모 밴드 상단을 초과했을 것 - NO

7. 의무보유 확약 신청 수량이 있을 것 - YES

8. 청약 경쟁률이 500:1 이상일 것 - ??

8번을 제외하고, 7점 만점에 3점...

IPO점수에 관한 과거 내용은 아래 글 참고하세요.

2022.01.05 - [공모주IPO/공모주 기타 자료] - <공모주> 2021년 총정리 : IPO점수 통계

<공모주> 2021년 총정리 : IPO점수 통계

2022년 새해가 밝았습니다. 검은 호랑이의 기운 받아, 이웃님들 모두 새해 복 많이 받으세요~~^^ 2022년에도 공모주 투자로 큰 수익 나길 바라며, 2021년 공모주 투자를 복기해보겠습니다. 귀찮아도

hmj170.tistory.com

자세한 내용 살펴볼게요.

1번, 우리사주조합에 4% 공모배정되고, 일반청약자 25%, 기관투자자 71% 배정됩니다.

2번, 우리사주조합에 사전 배정 40,159주 있습니다.

상장일 유통가능물량은 구주 22.33% + 공모주주 17.42% = 4,380,417주(39.75%, 350억원)

3번, 스톡옵션 없습니다.

4번, 상장 전전년도인 2020년 대비 전년도인 2021년 연환산 순이익은 순성장하였습니다.

5번, 수요예측 경쟁률 1618.26:1

6번, 공모가는 희망공모가 밴드 상단으로 확정되었습니다.

확정공모가인 8000원 초과 ~ 가격 미제시 88.4%

8000원 제시 11.6%

8000원 미만 1건도 없습니다.

즉, 모든 기관투자자들이 확정공모가인 8000원 이상 가격 제시하였습니다.

7번, 의무보유확약 7.71% 있습니다.

수요예측 결과는 양호합니다.

1600:1을 넘는 경쟁률,

100% 확정공모가 이상 가격 제시,

확약은 7.71%로 많진 않습니다.

IPO점수는 3점/7점으로 상대적으로 낮은 편입니다.

유통가능물량이 약 40%이고, 그중 절반 이상이 구주물량인 점이 단점이네요.

그래도 350억원으로, 부담스럽진 않은 수준입니다.

인기업종은 아닙니다만, 꾸준히 매출이 나오는 회사네요.

아셈스는 다른 공모주, 나래나노텍과 청약일이 완전히 겹칩니다.

둘 중 선택하거나 자금 배분하여 청약해야 하는데,

나래나노텍의 수요예측 결과가 좋지 않아서 상대적으로 아셈스에 많이 몰릴 것 같네요.

아셈스의 일반청약자 배정은 40억원으로 적은 편이고,

일반청약자 청약한도 100% 기준 증거금 6400만원밖에 되지 않아서 크게 고민할 필요는 없어 보입니다^^;;

저는 큰 기대는 하지 않고, 가벼운 마음으로 청약할 생각입니다.

좋은 결과 있길 바랍니다.

'공모주IPO > 분석-청약전' 카테고리의 다른 글

| <공모주> 인카금융서비스 - 청약 분석 (6) | 2022.01.27 |

|---|---|

| <공모주> 나래나노텍 - 청약 분석 (6) | 2022.01.21 |

| <공모주> 스코넥엔터테인먼트 vs 이지트로닉스 비교표 (2) | 2022.01.20 |

| <공모주> 스코넥엔터테인먼트 - 청약 분석 (6) | 2022.01.20 |

| <공모주> 이지트로닉스 - 청약 분석 (4) | 2022.01.19 |

댓글 영역