고정 헤더 영역

상세 컨텐츠

본문

래몽래인

청약일 12.20~21

환불일 12.23 (D+2)

상장일 12.30

희망 공모가 11500~13000

확정 공모가 15000원 (밴드 초과)

기관경쟁률 1545.68:1

의무보유확약 17.75%

유통가능물량 41.84% (확약 제외)

배정방식 균등 50% + 비례 50%

주관사 청약한도 IBK투자증권 15,000주(100%) / 22,000주(150%) / 30,000주(200%)

1. 공모 개요

공모가 15000원 * 120만주 = 180억원 모집합니다.

공모가 15000원 기준 시가총액 약 937억원입니다.

"당사는 방송프로그램(드라마, 예능), 공연 제작과 콘텐츠 IP를 활용한 부가사업(OST,해외방영권, VOD, 2차 라이선스 판매 등)을 영위하는 콘텐츠 제작사업을 주사업으로 하고 있으며

방송프로그램 제작 사업은 지상파, 종편, OTT등의 미디어플랫폼에 방영되는 방송프로그램을 제작하여 납품하는 서비스입니다. 또한, 방영된 콘텐츠를 통해 방송사와 저작권을 배분 또는 일부 콘텐츠의 경우 권리를 확보하여 직접 해외시장에 판매하는 마케팅을 진행하고 있습니다.

콘텐츠 IP를 활용한 부가사업은 드라마 OST 음원, 음반 제작, 유통 서비스, 캐릭터 상품 등의 사업을 영위하고 있습니다."

당사의 주요 제품은 콘텐츠 제작(방송,드라마 제작수익, 광고수익)과 2차적 저작물(해외판권 판매수익, 케이블TV 방영수익, OST 판매수익, 라이선스 판매수익 등)로 구성되어 있으며, 매출 비중은 위와 같습니다.

2021년 3분기 기준, 계약이 완료된 수주잔고는 위와 같습니다.

2. 공모 방법

신주모집 100%로 120만주 공모합니다.

3. 일반청약자의 청약

일반청약자의 청약자격은 청약 개시일 직전 영업일까지 개설된 계좌 보유 고객.

청약 수수료는 온라인 청약 시 무료입니다.

청약한도는 일반 고객 15,000주(100%),

우대고객은 각각 22,000주(150%), 30,000주(200%)

일반청약자의 배정은 균등방식 50%, 비례방식 50% 배정됩니다.

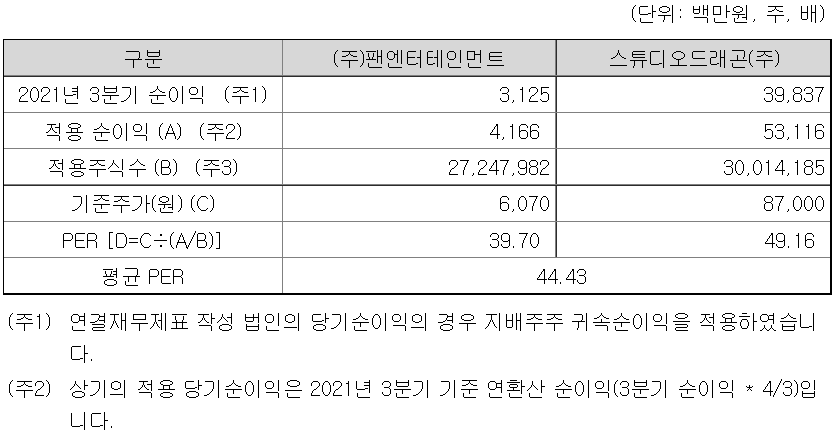

4. 공모가 산정

유사회사의 2021년 3분기 기준 연환산 순이익을 적용하면 평균 PER 44.43배.

래몽래인의 2021년 3분기 기준 순이익의 연환산 실적에 유사회사의 평균 PER 44.43배를 적용하면 주당 평가가액 18501원.

약 18.92% 할인되어 15000원으로 공모가가 확정되었습니다.

5. 자금의 사용 목적

이번 공모자금은 운영자금으로 사용될 예정이구요.

6. 기타 유의사항

래몽래인은 현재 코넥스에서 거래되고 있고, 신속이전기업 요건을 충족하여 코스닥시장에 상장합니다.

코넥스 이전 상장 기업의 경우 상장일 시초가 결정방법이 다른 공모주와 다릅니다.

위의 방법에 의한 기준가격이 결정되고, 그 기준가격의 90% ~ 200% 범위에서 시초가가 결정됩니다.

단, 예외사항이 있는데,

특히 3번 : 코넥스시장가격이 공모가보다 30% 이상 높거나 낮은 경우, 공모가를 코스닥시장가격으로 하여 산정합니다.

그러므로 최종 30거래일의 코넥스 가격이 중요합니다.

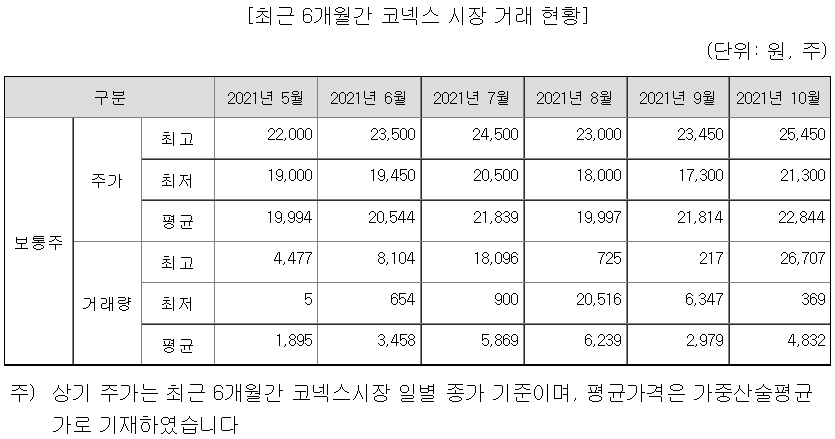

최근 3~6개월간 래몽래인의 코넥스 가격입니다.

공모가 15000원을 30% 초과한 19500원을 계속 넘겨서 거래되었고, 수요예측 결과가 양호하기 때문에,

기준가격은 공모가가 될 확률 아주 높습니다.

<IPO 주식 투자-고수익 내는 법> 의 방법으로 검증해봅니다.

출처 'IPO 주식투자 - 고수익내는법' 이라는 책에서 나온 리스트입니다.

1. 우리사주 공모배정을 실시할 것 - NO

2. 우리사주 사전배정을 하지 않았을 것 - YES

3. 스톡옵션을 발행하여 잔량이 남아 있을 것 - YES

4. 상장 전전년도 대비 상장 전년도에 순이익이 역성장했을 것 - NO

5. 수요 예측 경쟁률이 400:1 이상일 것 - YES

6. 확정 공모가가 공모 밴드 상단을 초과했을 것 - YES

7. 의무보유 확약 신청 수량이 있을 것 - YES

8. 청약 경쟁률이 500:1 이상일 것 - ??

8번을 제외하고, 7점 만점에 5점...

자세한 내용 살펴볼게요.

1번, 우리사주조합에 공모배정 없이, 일반청약자 25%, 기관투자자 75% 배정됩니다.

2번, 우리사주조합에 사전배정도 없습니다.

기관투자자 물량에서 배정 후 의무보유확약이 이미 결정되었네요.

기관투자자에게 배정된 90만주 중 최종 확약 물량이 312,224주이므로, 배정 후 확약 비율은 34.69%가 됩니다.

상장일 유통가능물량은 구주 27.63% + 공모주주 14.21% = 2,614,652주(41.84%, 392억원)

배정 후 확약물량이 이미 제외되었으므로, 위의 약 261만주가 최종 유통가능물량이 됩니다.

3번, 스톡옵션 있습니다.

4번, 상장 전전년도인 2019년 대비 2020년 순이익은 순성장하였습니다.

공모가 산정 시 적용된 순이익은 2021년 3분기 실적의 연환산으로 약 27억원이고,

그 전년도인 2020년 순이익과 비교하면 역성장 하였습니다.

저는 공모가 산정 시 적용된 순이익과 그 전년도 실적을 비교하는 것이 더 합리적이라 생각해서 4번 항목은 점수를 빼도록 하겠습니다.

5번, 수요예측 경쟁률 1545.68:1

6번, 공모가는 희망공모가 밴드 상단을 초과형 확정되었습니다.

밴드 상단인 13000원 이상 ~ 가격 미제시 비율이 99.94%

13000원 미만 제시 0.06%

13000원 초과 ~ 가격 미제시 98%

13000원 이하 제시 2%

확정공모가인 15000원 이상 제시 비율은 알 수 없습니다.

7번, 의무보유확약 17.75% 있습니다.

올해의 마지막 공모주인데, 다행히 수요예측 결과가 좋은 공모주네요.

가뭄 속 단비와 같은?? 공모주입니다 ㅎㅎㅎ

수요예측 경쟁률은 1500:1을 넘고, 대부분 상단 이상 제시, 확약도 17.75%로 적지 않습니다.

IPO점수는 5점/7점으로 고득점에 속하구요.

다만 수요예측 결과가 너무 좋아서, 밴드 상단을 초과하여 공모가가 확정되었으므로, 할인율은 그만큼 줄어듭니다.

코넥스에서 이전 상장이므로, 유통가능 구주물량이 제법 됩니다만,

260만주, 400억원 수준으로 비교적 양호한 편입니다.

2021년의 마지막 공모주 청약인데다, 수요예측 결과도 좋고, 업종도 괜찮으니 풀청약~~하고 싶지만,

일반청약자 공모물량이 45억원밖에 되지 않습니다.

다른 종목과 겹치기 청약도 아니어서, 경쟁률이 아주 높지 않을까 싶네요^^;;;

4.5조원의 증거금이 모이면 일반경쟁률 2000:1, 비례경쟁률 4000:1이 됩니다.....ㅎ

이러면 별 이득은 없을 것 같긴 합니다^^;;;

어쨌든 올해 한해 마무리하는 공모주이니까 더더욱 좋은 결과 있길 바랍니다.

'공모주IPO > 분석-청약전' 카테고리의 다른 글

| <공모주> 케이옥션 - 청약 분석 (2) | 2022.01.11 |

|---|---|

| <공모주> 오토앤 - 청약 분석 (8) | 2022.01.10 |

| <공모주> 케이티비네트워크 - 청약 분석 (2) | 2021.12.03 |

| <공모주> 툴젠 - 청약 분석 (6) | 2021.12.01 |

| <공모주> 신한서부티엔디리츠 - 청약 분석 (2) | 2021.11.23 |

댓글 영역