고정 헤더 영역

상세 컨텐츠

본문

제닉스

청약일 9.19~20

환불일 9.24 (D+4)

상장일 9.30

희망 공모가 28000~34000

확정 공모가 40,000원 (밴드 초과)

기관경쟁률 1051.52:1

의무보유확약 1.71%

유통가능물량 1,290,272주(29.51%, 516억원)

배정방식 균등 50% + 비례 50%

상장일 가격제한폭 60% ~ 400%

주관사 청약한도 중복청약 금지

신영증권 4,000주(100%) / 8,000주(200%) / 12,000주(300%)

KB증권 500주(100%) / 600주(120%) / 750주(150%) / 1,000주(200%) / 1,200주(250%) / 1,500주(300%)

최소 청약 단위 신영증권 50주(1,000,000원) / KB증권 10주(200,000원)

1. 공모 개요

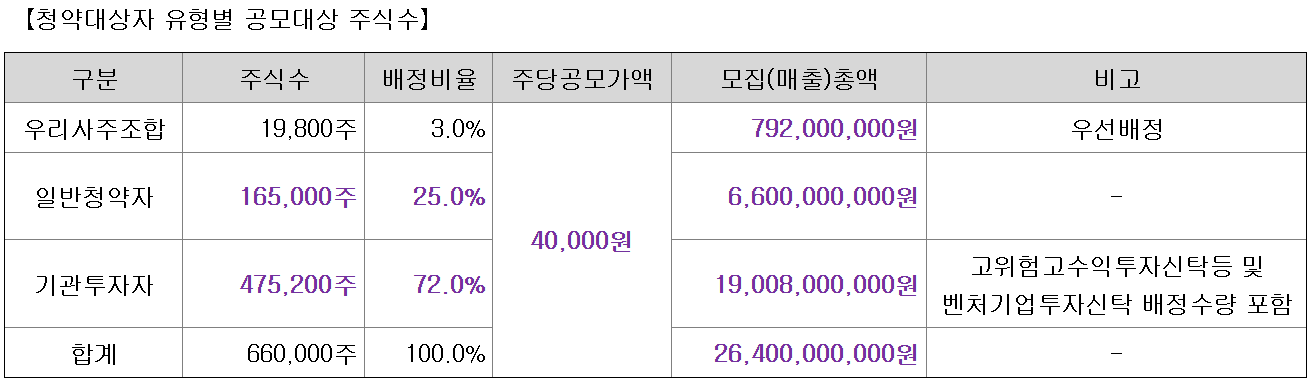

공모가 40,000원 * 66만주 = 264억원 모집합니다.

공모가 40,000원 기준 시가총액 약 1749억원입니다.

"당사는 반도체, 디스플레이, 2차전지, 자동차 등 다양한 산업에 적용되는 자동화 물류 시스템(AMHS, Automated Material Handling System)을 전문적으로 개발 및 공급하는 회사입니다.

AMHS는 첨단 제조공정의 무인화, 자동화를 달성하기 위해 필수적으로 도입되어야 하는 시스템으로, 당사는 AMHS 솔루션 중 공정 내 반송물의 보관 및 반입·반출 역할을 수행하는 자동화 설비인 Stocker와 다양한 종류의 자재를 자동으로 이송하는 물류로봇인 AGV/AMR에 대한 전문 기술 및 제조 능력을 바탕으로 공장 자동화에 필요한 핵심 솔루션을 제공하고 있습니다.

당사는 설립연도인 2010년 Laser 가이드 방식의 AGV를 국내 최초로 국산화에 성공하여 AGV/AMR 사업에 진출하였습니다.

AGV(Automated Guided Vehicle)는 대표적인 물류이송 로봇의 하나로써, 자체 동력을 바탕으로 사람이 조작하지 않고 독립적으로 동작하며, 유선 또는 무선방식의 가이드에 의해 자동으로 움직이는 무인이송로봇입니다."

2. 공모 방법

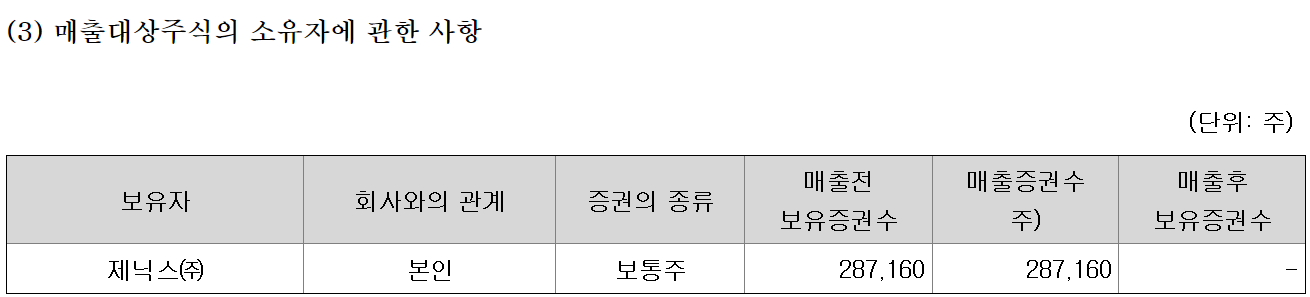

신주모집 56.5% + 구주매출 43.5% = 66만주 공모합니다.

구주매출은 제닉스가 보유한 자기 주식이 대상이므로, 공모금액 전액이 발행회사인 제닉스로 유입된다고 합니다.

3. 일반청약자의 청약

신영증권의 청약자격은 청약 초일 직전 4영업일까지 개설된 계좌 보유 고객.

신영증권 온라인 청약 수수료는 2000원이고, 우수 고객그룹은 면제됩니다.

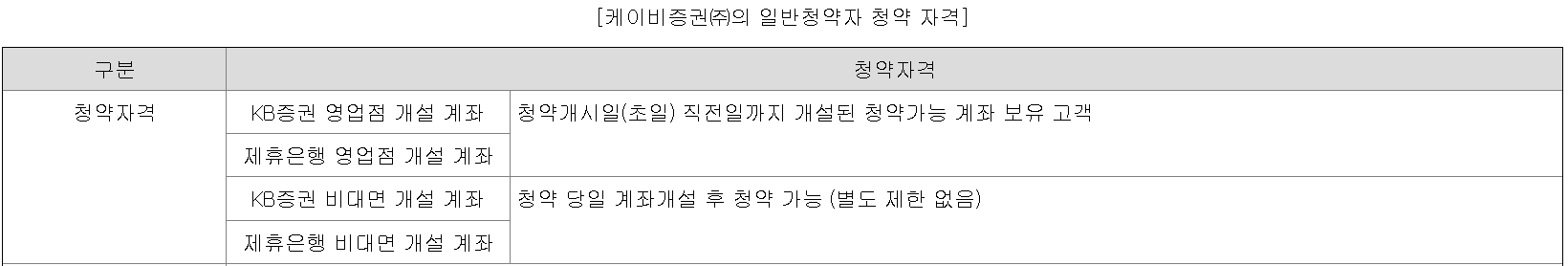

KB증권의 청약자격은 청약개시일 직전일까지 개설된 계좌 보유 고객.

단, 청약 당일 비대면 계좌 개설, 제휴은행 비대면 계좌 개설 후 청약 가능합니다.

KB증권 온라인 청약 수수료는 1500원이고, 베스트 등급 이상 면제됩니다.

4. 공모가 산정

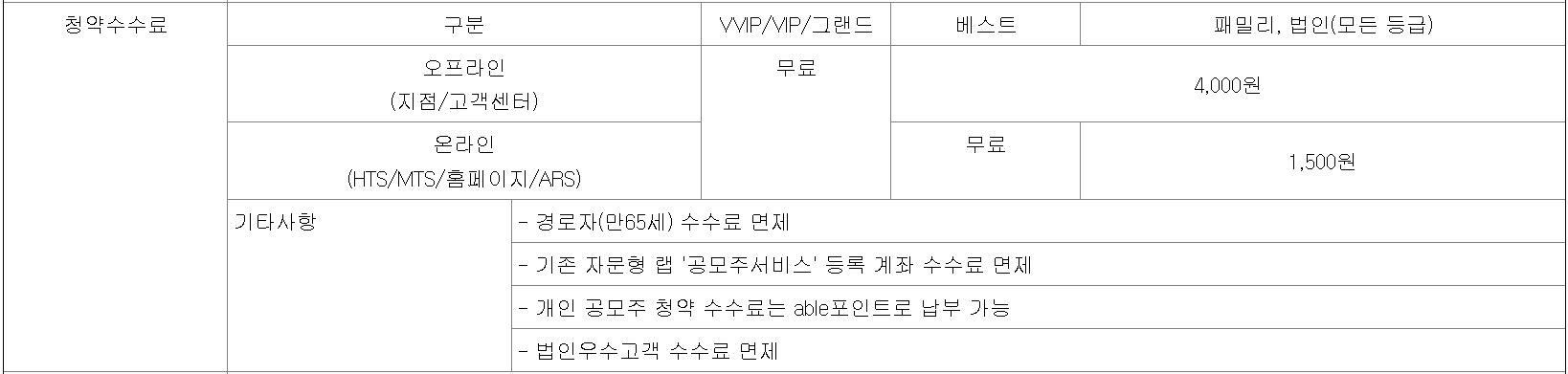

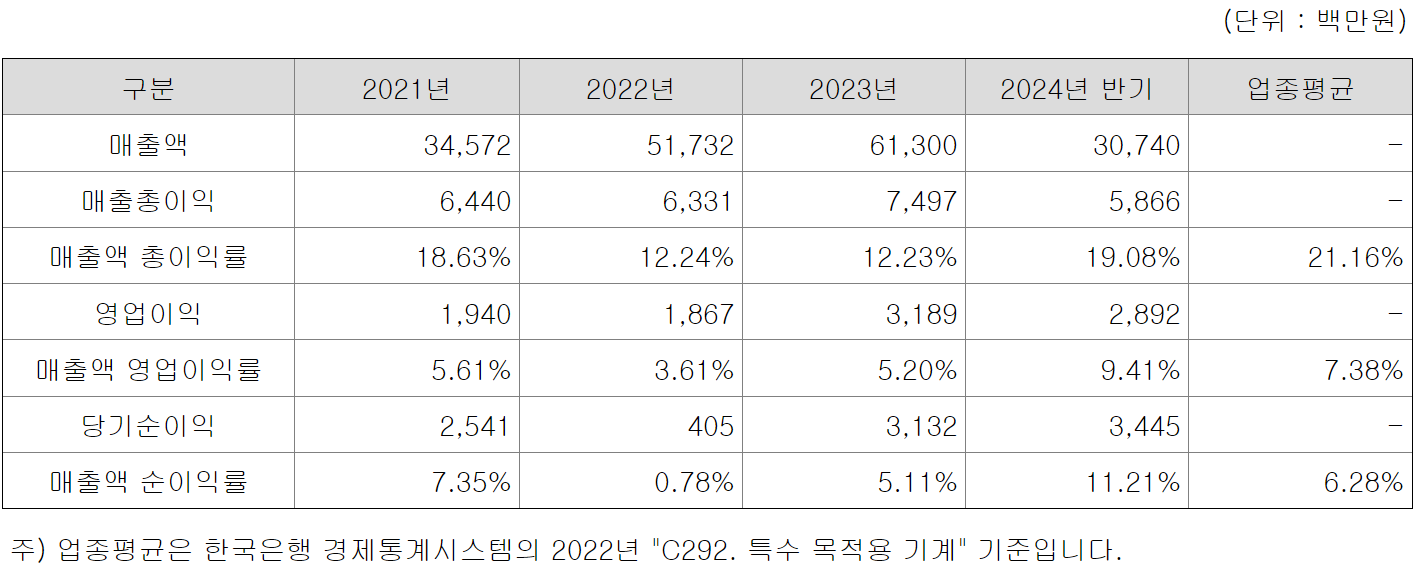

유사회사의 2024년 반기 연환산 기준 평균 PER 28.63배.

제닉스의 2024년 반기 기준 연환산 순이익에 유사회사의 평균 PER 28.63배 적용하면 주당 평가가액 44,411원.

약 9.93% 할인되어 40,000원으로 공모가가 확정되었습니다.

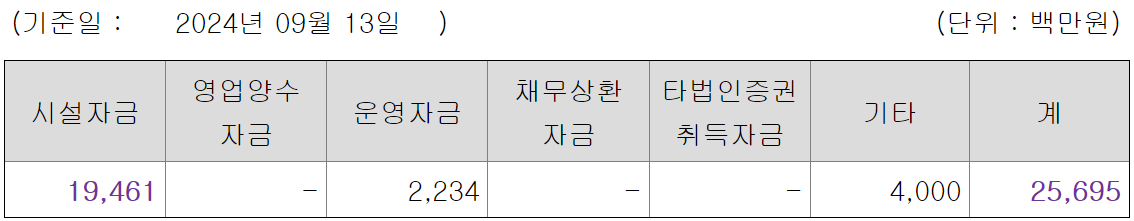

5. 자금의 사용 목적

이번 공모자금은 시설자금, 운영자금, 기타(연구개발) 등으로 사용할 계획이라고 합니다.

<IPO 주식 투자-고수익 내는 법>의 방법으로 검증해 봅니다.

출처 'IPO 주식투자 - 고수익 내는 법'이라는 책에서 나온 리스트입니다.

1. 우리사주 공모배정을 실시할 것 - YES

2. 우리사주 사전배정을 하지 않았을 것 - NO

3. 스톡옵션을 발행하여 잔량이 남아 있을 것 - YES

4. 상장 전전년도 대비 상장 전년도에 순이익이 역성장했을 것 - NO

5. 수요 예측 경쟁률이 400:1 이상일 것 - YES

6. 확정 공모가가 공모 밴드 상단을 초과했을 것 - YES

7. 의무보유 확약 신청 수량이 있을 것 - YES

8. 청약 경쟁률이 500:1 이상일 것 -??

8번을 제외하고, 7점 만점에 5점.

자세한 내용 살펴볼게요.

1번, 우리사주조합에 3% 공모배정되고, 일반청약자 25%, 기관투자자 72% 배정됩니다.

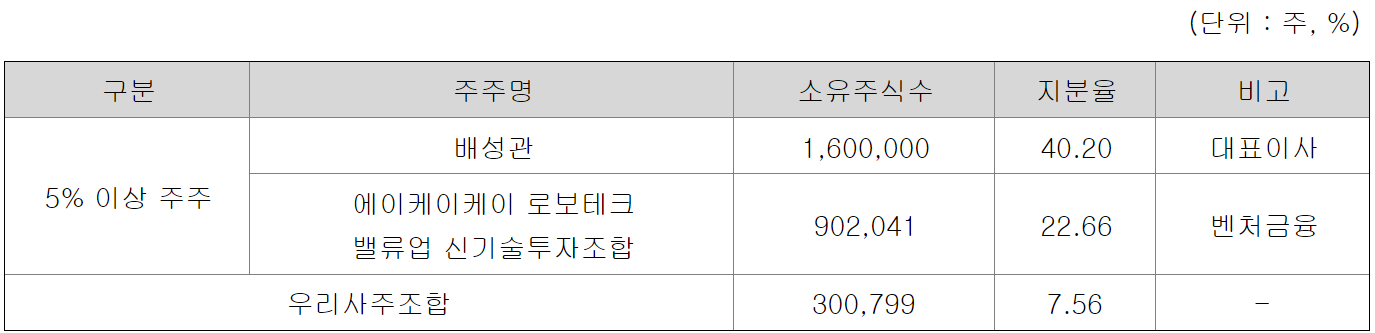

2번, 우리사주조합에 300,799주 사전배정 되었습니다.

상장일 유통가능물량은 구주 14.87% + 공모주주 14.64% = 1,290,272주(29.51%, 516억원)

3번, 스톡옵션 있습니다.

4번, 상장 전전년도인 2022년 대비 전년도인 2023년 순이익은 순성장하였습니다.

5번, 제닉스 수요예측 경쟁률 1051.52:1

6번, 제닉스 공모가는 희망공모가 밴드 상단을 초과하여 40,000원으로 확정되었습니다.

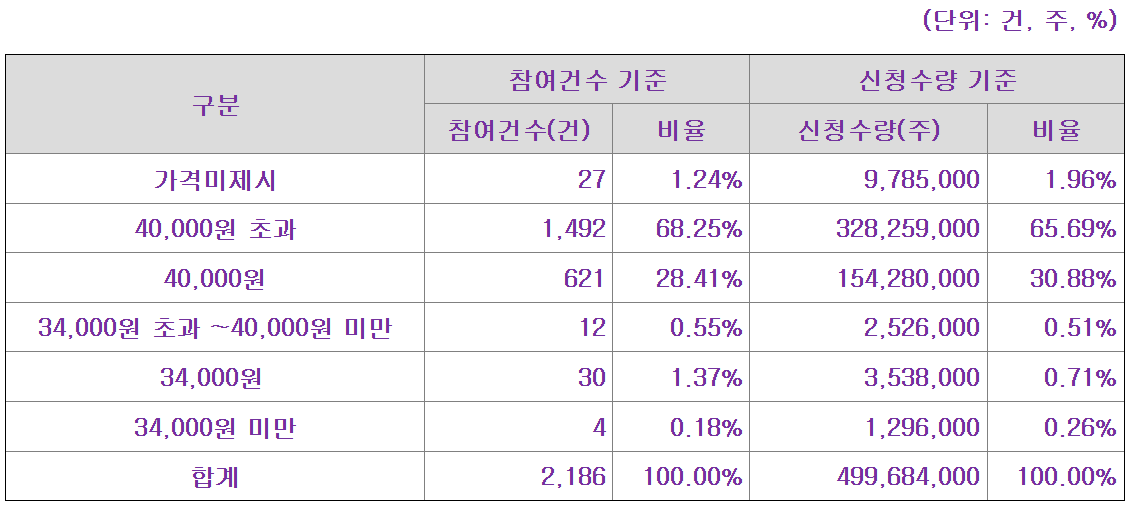

확정공모가인 4만원 초과 ~ 가격 미제시 67.65%

4만원 제시 30.88%

밴드 상단인 34000원 이상 ~ 4만원 미만 1.22%

34000원 미만 가격 제시 0.26%

7번, 제닉스 의무보유확약 1.71% 있습니다.

공모주 제닉스의 수요예측 결과는 양호한 편입니다.

수요예측 경쟁률 1000:1 넘고, 대부분 밴드 상단 초과한 확정공모가 이상 가격 제시.

그에 비해 확약은 1.71%로 너무 적긴 하네요.

수요예측 결과에 따라 밴드 상단 34000원을 훌쩍 넘긴 4만원으로 공모가가 확정되었습니다.

IPO점수는 5점/7점으로 고득점에 속합니다.

제닉스 상장일 유통가능물량 516억원 중 구주물량이 절반을 살짝 넘습니다.

환불일 +4일이므로, 비례 청약 시 이자비용 고려하셔야 합니다.

제닉스는 단독 청약이고, 9월 30일 단독 상장 예정입니다.

9월의 마지막 신규 상장 공모주가 되겠네요.

좋은 결과 있길 바랍니다.

모두 즐거운 한가위 보내세요~~^^

'공모주IPO > 분석-청약전' 카테고리의 다른 글

| 인스피언 공모주 수요예측 결과, 청약 상장 일정 (2) | 2024.10.02 |

|---|---|

| 한켐 공모주 수요예측 결과, 청약 상장 일정 (0) | 2024.10.02 |

| 아이언디바이스 공모주 수요예측 결과 분석 (4) | 2024.09.06 |

| 아이스크림미디어 공모주 수요예측 결과 분석 (2) | 2024.08.20 |

| 이엔셀 공모주 청약 분석 (25) | 2024.08.11 |

댓글 영역

매화록2님의

글이 좋았다면 응원을 보내주세요!

이 글이 도움이 됐다면, 응원 댓글을 써보세요. 블로거에게 지급되는 응원금은 새로운 창작의 큰 힘이 됩니다.

응원 댓글은 만 14세 이상 카카오계정 이용자라면 누구나 편하게 작성, 결제할 수 있습니다.

글 본문, 댓글 목록 등을 통해 응원한 팬과 응원 댓글, 응원금을 강조해 보여줍니다.

응원금은 앱에서는 인앱결제, 웹에서는 카카오페이 및 신용카드로 결제할 수 있습니다.