고정 헤더 영역

상세 컨텐츠

본문

지오엘리먼트

청약일 11.2~3

환불일 11.5 (D+2)

상장일 11.11

희망 공모가 7600 ~ 8700

확정 공모가 10000원 (밴드 초과)

기관경쟁률 1613.84:1

의무보유확약 15.23%

유통가능물량 24%

배정방식 균등 50% + 비례 50%

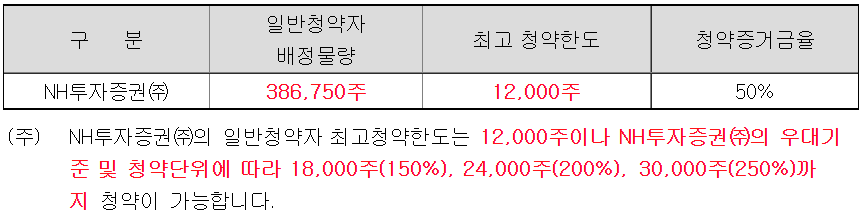

주관사 청약한도 NH투자증권 12,000주(100%) / 18,000주(150%) / 24,000주(200%) / 30,000주(250%)

1. 공모 개요

공모가 10000원 * 1,547,000주 = 약 155억원 모집합니다.

공모가 10000원 기준 시가총액 약 619억원입니다.

"당사는 각종 전자소자 양산의 핵심 공정인 박막증착 공정과 금속배선 공정에 사용되는 물리증착의 원소재인 스퍼터링 타겟과 원자층 증착의 원소재인 전구체(프리커서)의 기화 이송을 위한 핵심 부품과 장비 솔루션을 제공하는 부품 소재 사업을 영위하고 있습니다.

전구체 기화이송 사업부문은 ALD(Atomic Layer Deposition)이라고 부르는 원자층 증착의 원소재인 전구체의 기화 이송을 위한 캐니스터,초음파레벨센서, 기화기 등 각종 부품과 조립체이자 모듈인 펩(PEB: Precursor Evaporation Box) 등을 제조 판매하고 있으며 당사가 제공하는 전구체 기화이송 기술 부문은 전구체에 대한 높은 이해를 기반으로 전자소자의 양산공정에 최적화된 솔루션을 제공하고 있습니다.

또한 스퍼터링 타겟 사업부문은 전자소자의 양산공정에 사용되는 스퍼터링 타겟 원소재를 당사가 직접 제조하여 판매하고 있습니다."

2. 공모 방법

신주모집 100%로 1,547,000주 공모합니다.

3. 일반청약자의 청약

일반청약자의 자격은 청약개시일 직전일까지 개설된 청약 가능 계좌 보유 고객.

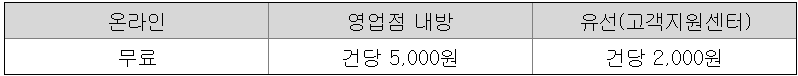

온라인으로 청약하면 수수료 없습니다.

일반청약자의 배정은 균등방식 50%, 비례방식 50% 배정됩니다.

일반청약자의 청약한도는 12,000주(100%)

NH투자증권의 우대기준에 따라 18,000주(150%) / 24,000주(200%) / 30,000주(250%)까지 청약 가능합니다.

최소 청약단위는 10주.

그 외 청약단위는 위의 표 참고하세요.

4. 공모가 산정

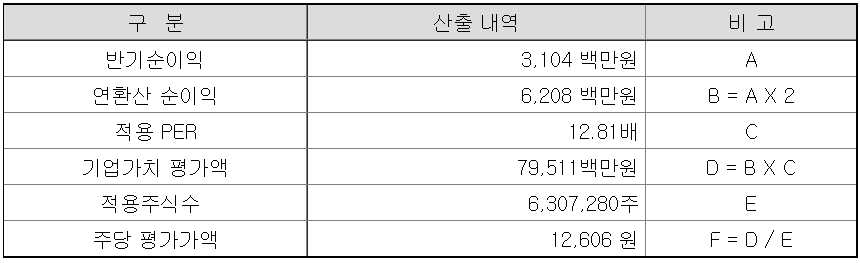

유사회사의 2021년 반기 순이익의 연환산 실적을 적용하면 평균 PER 12.81배.

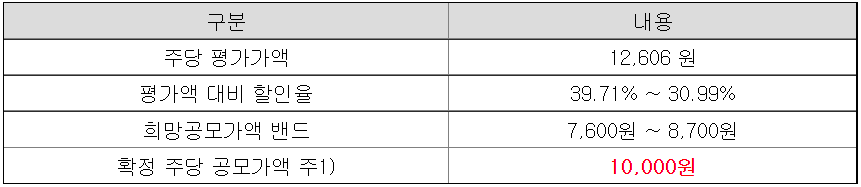

지오엘리먼트의 2021년 반기 순이익의 연환산 실적에 유사회사의 평균 PER 12.81배 적용하면 주당 평가가액 12606원.

약 20.67% 할인되어 10000원으로 공모가가 확정되었습니다.

5. 자금의 사용 목적

이번 공모자금은 시설자금, 연구개발비, 운영자금 등으로 사용될 계획이라고 합니다.

6. 기타 유의사항

기술성장특례 적용을 받아 코스닥시장에 상장합니다.

과거 3개년 및 현재까지 지속적으로 매출액이 발생하고, 영업이익 및 순이익을 시현하고 있습니다.

2개의 전문평가기관으로부터 각각 A등급을 통보받았습니다.

<IPO 주식 투자-고수익 내는 법> 의 방법으로 검증해봅니다.

출처 'IPO 주식투자 - 고수익내는법' 이라는 책에서 나온 리스트입니다.

1. 우리사주 공모배정을 실시할 것 - YES

2. 우리사주 사전배정을 하지 않았을 것 - YES

3. 스톡옵션을 발행하여 잔량이 남아 있을 것 - YES

4. 상장 전전년도 대비 상장 전년도에 순이익이 역성장했을 것 - NO

5. 수요 예측 경쟁률이 400:1 이상일 것 - YES

6. 확정 공모가가 공모 밴드 상단을 초과했을 것 - YES

7. 의무보유 확약 신청 수량이 있을 것 - YES

8. 청약 경쟁률이 500:1 이상일 것 - ??

8번을 제외하고, 7점 만점에 6점...

자세한 내용 살펴볼게요.

1번, 우리사주조합에 공모배정 9.05%, 일반청약자 25%, 기관투자자 65.95% 배정됩니다.

2번, 우리사주조합에 사전배정은 없습니다.

상장일 유통가능물량은 구주 1.3% + 공모주주 22.7% = 1,488,400주 (24%, 149억원)

3번, 스톡옵션 있습니다.

4번, 상장 전전년도인 2019년 대비 전년도인 2020년 순이익은 순성장하였습니다.

5번, 수요예측 경쟁률 1613.84:1

6번, 공모가는 희망공모가 밴드 상단을 초과하여 확정되었습니다.

밴드 상단인 8700원 초과 ~ 가격 미제시 99.3%

8700원 제시 0.7%

8700원 미만 1건 있습니다.

확정공모가인 10000원 이상 가격 제시 비율은 확인할 수 없습니다.

7번, 의무보유확약 15.23% 있습니다.

지오엘리먼트도 수요예측 결과가 좋네요.

경쟁률 1600:1 넘고,

대부분 밴드 상단 초과 가격 제시,

확약도 15.23%로 괜찮은 편.

그래서 공모가는 희망공모가 밴드 상단을 훌쩍 넘겨 10000원으로 확정되었습니다.

IPO점수는 6점/7점으로 고득점이구요.

기술성장특례 상장이지만, 2018년부터 현재까지 지속적으로 순이익을 시현하고 있습니다.

공모가 산정 시 적용된 순이익도 미래 추정 수익이 아닌, 2021년 반기 순이익을 연환산하여 적용하였습니다.

상장일 유통가능한 구주물량이 있긴 하지만, 1.3%로 적은 편이고,

대부분이 공모주주 물량이면서, 약 150억원 수준이라 아주 가벼운 편이네요.

역시 가장 큰 문제는 겹치기 청약 + 겹치기 상장입니다.

아이티아이즈, 디어유, 비트나인과 함께 총 4 종목의 청약이 겹치구요.

아이티아이즈와 상장일마저 겹칩니다....ㅜㅜ

↓↓아래의 글은 겹치기 청약 4 종목을 중요 항목만 간단하게 비교한 내용입니다.↓↓

2021.10.29 - [공모주IPO/분석-청약전] - <공모주> 디어유, 비트나인, 아이티아이즈, 지오엘리먼트 비교

<공모주> 디어유, 비트나인, 아이티아이즈, 지오엘리먼트 비교

11월 1~3일 청약하는 디어유, 비트나인, 아이티아이즈, 지오엘리먼트. 총 4 종목의 청약이 겹칩니다. 중요 항목만 간단하게 4 종목을 비교해보겠습니다. 아직 지오엘리먼트의 공모가가 확정되지

hmj170.tistory.com

겹치기 청약 4 종목 모두 수요예측 결과가 아주 양호해서,,, 참 고민이 되는 청약이네요^^;;

그래도 청약할까 말까, 하는 고민보다는 행복한 고민인 걸로...

전 청약자금을 어떻게든 잘(?) 쪼개서 4 종목 모두 청약할 생각입니다.

넷 다 좋은 결과 있길 바랍니다.

'공모주IPO > 분석-청약전' 카테고리의 다른 글

| <공모주> NH올원리츠(엔에이치올원리츠) - 청약 분석 (5) | 2021.11.03 |

|---|---|

| <공모주> 에스엠상선 공모 철회 (3) | 2021.11.03 |

| <공모주> 디어유, 비트나인, 아이티아이즈, 지오엘리먼트 비교 (10) | 2021.10.29 |

| <공모주> 비트나인 - 청약 분석 (2) | 2021.10.29 |

| <공모주> 디어유 - 청약 분석 (4) | 2021.10.29 |

댓글 영역