고정 헤더 영역

상세 컨텐츠

본문

크래프톤(유가)

청약일 8.2~3

환불일 8.5 (D+2)

상장일 8.10

희망 공모가 400,000~498,000

확정 공모가 498,000원 (밴드 상단)

기관경쟁률 243.15:1

의무보유확약 22.05%

유통가능물량 41.47%

배정방식 균등 50% + 비례 50%

청약한도 일반청약자 25% 배정 기준, 중복 청약 가능

미래에셋증권 39,000주(100%) / 78,000주(200%)

NH투자증권 28,400주(100%) / 42,600주(150%) / 56,800주(200%) / 71,000주(250%)

삼성증권 16,000주(50%) / 32,000주(100%) / 64,000주(200%)

1. 공모 개요

공모가 498,000원 * 8,654,230주 = 약 4조 3098억원 모집합니다.

공모가 498,000원 기준 시가총액 약 24조원입니다.

유가증권(코스피) 상장입니다.

"당사는 게임의 개발 및 퍼블리싱을 주사업으로 영위하는 글로벌 게임회사로,

당사의 첫 개발 타이틀이자 국내 MMORPG 최초로 글로벌 시장에서 인정받은 <테라>,

당사의 대표 게임 타이틀로서 전세계 200개국 이상에서 서비스되고 있는 <배틀그라운드>,

2020년 12월 국내 출시 이후 올 하반기 북미, 유럽 시장에 출시 예정인 <엘리온>까지 다수의 글로벌 게임 IP를 확보하고 있습니다.

이러한 글로벌 전략의 성과로 인해 현재 당사의 2021년 1분기 매출 중 약 94%가 해외에서 발생되고 있으며, 전세계 권역에서 당사의 게임이 서비스되고 있습니다.

당사가 2017년 3월 Steam Early Access 출시, 12월 정식 서비스를 시작한 <배틀그라운드>는 게임의 역사를 새로 쓴 글로벌 역대 최다 판매 PC게임으로 2021년 3월 기준 6,700만장, 콘솔 포함 시 7,500만장 이상 판매되었습니다.

2018년 3월 출시된 <배틀그라운드 모바일>은 150여개 이상 국가에서 모바일 다운로드 1위를 달성하였고, 'Sensor Tower' 기준 2020년 전세계 총매출 순위에서 1위를 기록하였습니다."

2. 공모 방법

신주모집 65% + 구주매출 35% = 8,654,230주 공모합니다.

구주매출 대상은 위와 같구요.

일반청약자 배정은 균등방식으로 50%, 비례 방식으로 50% 배정됩니다.

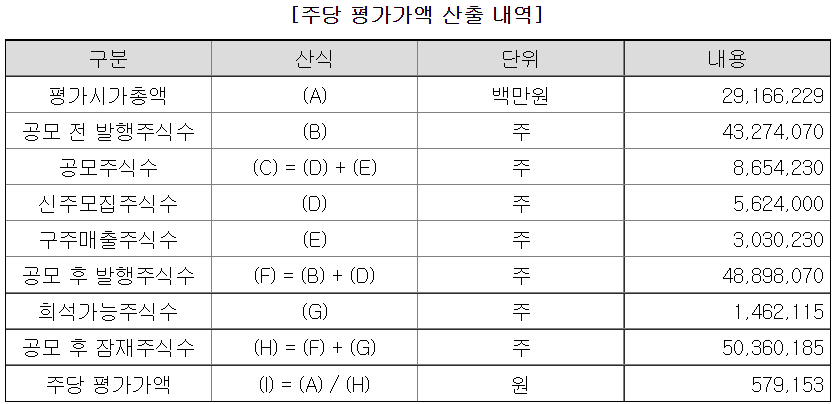

3. 공모가 산정

유사회사 엔씨소프트, 넷마블, 카카오게임즈, 펄어비스의 2020년 온기 기준 실적을 적용하면 평균 P/E 40.4배.

유사회사의 2021년 1분기 실적을 적용하면 평균 P/E 47.2배.

크래프톤의 2020년 온기 + 2021년 1분기 실적의 연환산의 산술평균에

유사회사의 2020년 ~ 2021년 p/e 산술평균을 적용하면 주당 평가가액 579,153원.

약 14% 할인되어 498,000원으로 공모가가 확정되었습니다.

4. 자금의 사용 목적

이번 공모자금은 시설자금, 운영자금, 타법인증권 취득자금으로 사용될 계획이라고 합니다.

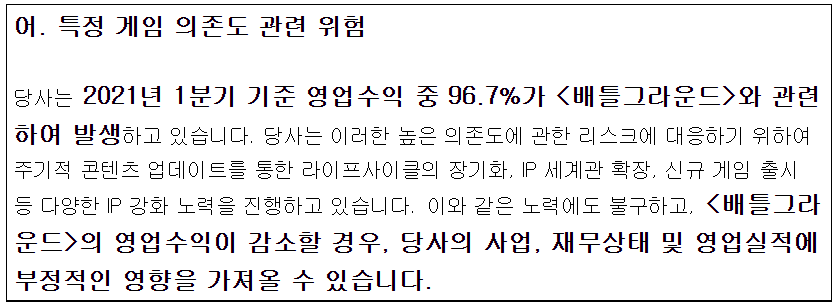

5. 기타 유의사항

2021년 1분기 기준 영업수익 중 96.7%가 배틀그라운드에서 발생하여 높은 의존도를 보입니다.

<IPO 주식 투자-고수익 내는 법> 의 방법으로 검증해봅니다.

출처 'IPO 주식투자 - 고수익내는법' 이라는 책에서 나온 리스트입니다.

1. 우리사주 공모배정을 실시할 것 - YES

2. 우리사주 사전배정을 하지 않았을 것 - YES

3. 스톡옵션을 발행하여 잔량이 남아 있을 것 - YES

4. 상장 전전년도 대비 상장 전년도에 순이익이 역성장했을 것 - NO

5. 수요 예측 경쟁률이 400:1 이상일 것 - NO

6. 확정 공모가가 공모 밴드 상단을 초과했을 것 - NO

7. 의무보유 확약 신청 수량이 있을 것 - YES

8. 청약 경쟁률이 500:1 이상일 것 - ??

8번을 제외하고, 7점 만점에 4점...

자세한 내용 살펴볼게요.

1번, 우리사주조합에 공모배정 20% 되고, 그 외 일반청약자 25%, 기관투자자 55% 배정됩니다.

우리사주조합에 실권이 발생하면, 일반청약자는 최대 30%, 기관투자자는 최대 75%까지 배정될 수 있습니다.

2번, 우리사주조합에 사전배정은 없습니다.

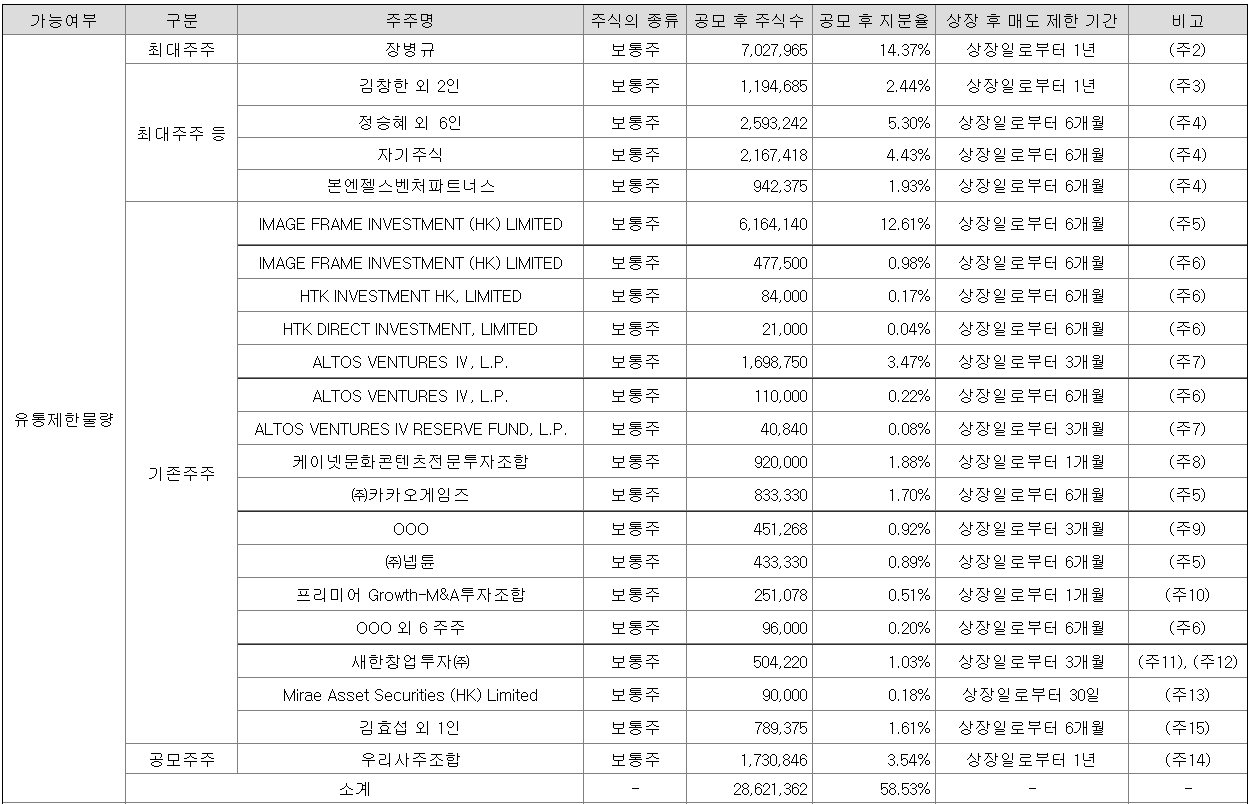

상장일 유통가능물량은

구주 27.31% + 공모주주 14.16% = 20,276,708주 (41.47%, 약 10.1조원)

3번, 스톡옵션 있습니다.

4번, 상장 전전년도인 2019년 대비 전년도인 2020년 순이익은 순성장하였습니다.

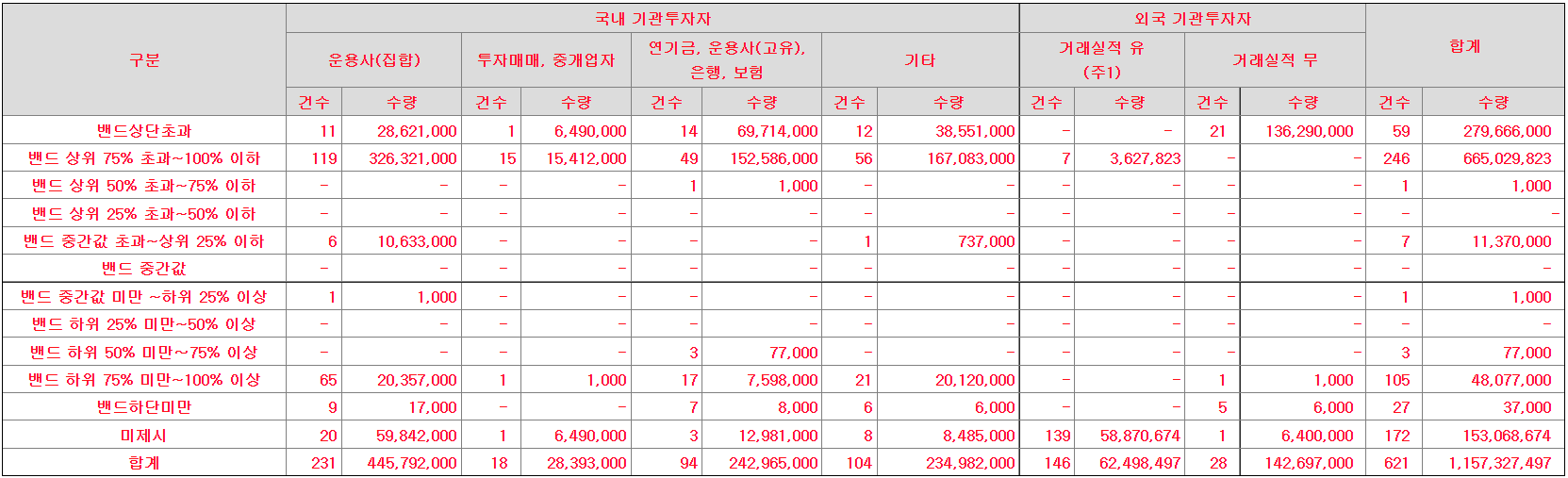

5번, 수요예측 경쟁률 243.15:1

6번, 공모가는 희망공모가 밴드 상단으로 확정되었습니다.

확정공모가인 498000원 초과 ~ 가격 미제시가 37.39%

498000원 제시 57.46%

498000원 미만 가격 제시 5.15%

확정공모가 이상 가격 제시가 94.85%로 대부분을 차지합니다.

7번, 의무보유확약 22.05% 있습니다.

수요예측 결과가 그다지 좋지 않네요.

경쟁률이 200:1 수준으로 저조하고,

대부분 확정공모가 이상 가격 제시하긴 했지만, 밴드 하단에도 101건, 수량 기준으로 4.2% 들어왔습니다.

의무보유확약은 22%로 일반 코스닥 공모주 치고는 많은 편입니다만,

유가증권, 흔히 말하는 대어 IPO치곤 그저 그런 수준이구요.

IPO점수는 4점/7점으로, 일반청약자 경쟁률이 500:1 이상이면 상대적 고점인 5점/8점이 됩니다.

과연 500:1을 넘길까요??ㅎㅎ

배틀그라운드가 아주 크게 성공한 게임인 것은 누구도 반박할 수 없는 사실이구요.

게임을 즐기지 않는 분들 중에서도 배그 이름은 한 번쯤 들어보셨을 것으로 생각됩니다.

그런데 아무리 성공한 게임이라고 하지만, 그 하나의 게임에 95% 이상 매출이 집중되어 있는 점은 큰 단점이구요.

상장일 유통가능물량이 41%, 10조원이 넘어서 부담스럽네요.

특히나 유통가능 구주물량이 공모주주 물량보다 더 많습니다.

무엇보다 게임주 IPO에서 큰 재미를 본 기억이....??

개인적으로 게임주는 그다지 선호하지 않습니다^^;;

저는 균등 청약만 하던가, 패스하는 쪽으로 생각 중입니다.

원티드랩과 청약 일정이 겹치므로, 둘 중 선택하거나, 자금 배분하여 청약해야 합니다.

좋은 결과 있길 바랍니다.

'공모주IPO > 분석-청약전' 카테고리의 다른 글

| <공모주> 플래티어 - 청약 분석 (4) | 2021.08.03 |

|---|---|

| <공모주> 원티드랩 - 청약 분석 (4) | 2021.07.30 |

| <공모주> 에이치케이이노엔 - 청약 분석 (4) | 2021.07.28 |

| <공모주> 카카오뱅크 1억 청약하면 몇주 받을까? (2) | 2021.07.26 |

| <공모주> 카카오뱅크 - 청약 분석 (상장일 변경) (4) | 2021.07.23 |

댓글 영역