고정 헤더 영역

상세 컨텐츠

본문

와이제이링크

청약일 10.10~11

환불일 10.15 (D+4)

상장일 10.18

희망 공모가 8,600~9,800

확정 공모가 12,000원 (밴드 초과)

기관경쟁률 800.57:1

의무보유확약 0.43%

유통가능물량 3,560,000주(25.03%, 427억원)

배정방식 균등 50% + 비례 50%

상장일 가격제한폭 60% ~ 400%

주관사 청약한도 KB증권 28,000주(100%) ~ 84,000주(300%)

최소 청약 단위 10주(60,000원)

1. 공모 개요

공모가 12000원 * 356만주 = 427.2억원 모집합니다.

공모가 12000원 기준 시가총액 약 1706억원입니다.

"당사는 SMT 공정의 스마트化를 위한 장비를 제조, 판매하는 회사입니다.

SMT 공정은 PCB에 SMT 부품 또는 SMD 부품을 부착하여 PCB Assembly를 제조하는 공정입니다.

SMT 공정의 제조 Line은 보통 15~30대의 장비로 구성됩니다.

이중 당사의 주력제품인 Loader, Unloader, Conveyor, Buffer 등 PCB이송장비가 50% 이상 투입됩니다.

기타 주력제품인 PCB추적장비, SMT후공장장비, Smart Factory Solution 등을 포함하면 70% 이상 투입됩니다.

당사는 이러한 역량에 기반해, Tesla, SpaceX, Apple 등의 글로벌 Top Maker 및 Flex, Continental, JABIL, Vitesco, Harman, Visteon, Bosch, ZF, Denso 등의 글로벌 Top급의 EMS 업체 및 자동차 전장 부품 제조기업에 당사의 장비를 공급하고 있습니다."

2. 공모 방법

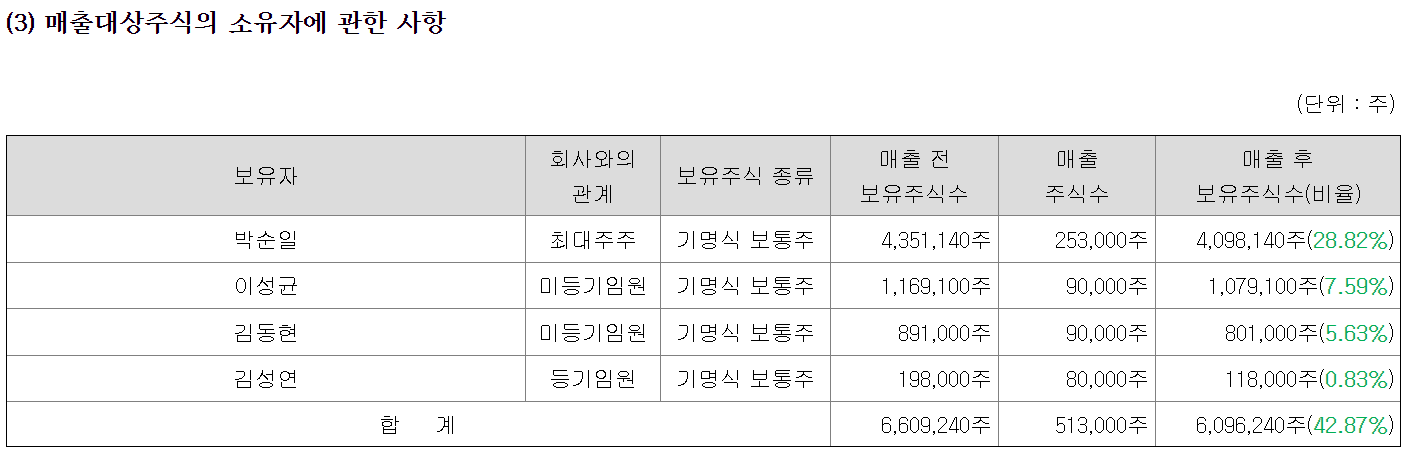

신주모집 85.6% + 구주매출 14.4% = 356만주 공모합니다.

구주매출 대상은 위와 같습니다.

3. 일반청약자의 청약

와이제이링크 일반청약자 청약자격은 청약 개시일 직전일까지 KB증권 계좌 보유 고객.

단, 청약 당일 비대면 개설 계좌, 제휴은행 비대면 계좌 개설 후 청약 가능합니다.

온라인 청약수수료는 1500원이고, 베스트 등급 이상 무료입니다.

4. 공모가 산정

유사회사의 2023년 기준 실적을 적용하면 평균 PER 32.23배.

유사회사의 2024년 반기순이익의 연환산 기준 평균 PER 30.35배.

와이제이링크의 2023년, 2024년 반기 실적에 유사회사의 평균 PER 32.23배, 30.35배 각각 적용하면 주당 평가가액 15,908원, 9,562원.

산술 평균하여 적용 주당 평가가액 12,735원.

약 5.77% 할인되어 12000원으로 공모가가 확정되었습니다.

5. 자금의 사용 목적

이번 공모자금은 시설자금, 운영자금, 채무상환자금 기타(해외법인 장기대여금) 등으로 사용할 계획이라고 합니다.

<IPO 주식 투자-고수익 내는 법>의 방법으로 검증해 봅니다.

출처 'IPO 주식투자 - 고수익 내는 법'이라는 책에서 나온 리스트입니다.

1. 우리사주 공모배정을 실시할 것 - NO

2. 우리사주 사전배정을 하지 않았을 것 - YES

3. 스톡옵션을 발행하여 잔량이 남아 있을 것 - NO

4. 상장 전전년도 대비 상장 전년도에 순이익이 역성장했을 것 - YES

5. 수요 예측 경쟁률이 400:1 이상일 것 - YES

6. 확정 공모가가 공모 밴드 상단을 초과했을 것 - YES

7. 의무보유 확약 신청 수량이 있을 것 - ▲(1% 미만)

8. 청약 경쟁률이 500:1 이상일 것 -??

8번을 제외하고, 7점 만점에 4.5점.

자세한 내용 살펴볼게요.

1번, 우리사주조합에 공모배정 없이, 일반청약자 25%, 기관투자자 75% 배정됩니다.

2번, 우리사주조합에 사전배정은 없습니다.

상장일 유통가능물량은 구주물량 없이 공모주주 물량 3,560,000주(25.03%, 427억원) 뿐입니다.

3번, 스톡옵션 없습니다.

4번, 상장 전전년도인 2022년 대비 전년도인 2023년 순이익은 역성장하였습니다.

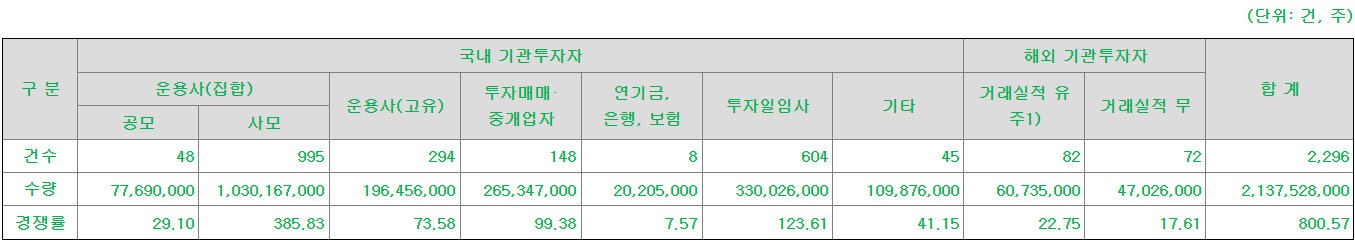

5번, 와이제이링크 수요예측 경쟁률 800.57:1

6번, 공모가는 희망공모가 밴드 상단을 초과하여 확정되었습니다.

확정공모가인 12000원 초과 ~ 가격 미제시 89.15%

12000원 제시 9.45%

밴드 상단인 9800원 초과 ~ 12000원 미만 0.34%

밴드 상단 9800원 제시 0.87%

밴드 하단 8600원 제시 0.19%

7번, 와이제이링크 의무보유확약 0.43% 있습니다.

공모주 와이제이링크 수요예측 결과는 애매하네요.

경쟁률 800:1 넘고, 대부분 밴드 상단 초과한 확정 공모가 이상 가격 제시하였으나,

확약은 1%에도 못 미치는 0.43%

수요예측 결과에 따라, 밴드 상단 9800원을 훌쩍 넘긴 12000원으로 공모가가 확정되었습니다.

IPO점수는 4.5점/7점으로, 일반경쟁률 500:1 넘으면 상대적 고점인 5.5점/8점이 됩니다.

와이제이링크의 장점은 상장일 유통가능 구주물량이 없다는 점!

유통물량 427억원은 모두 공모주주 물량입니다.

단점은 최대주주, 임원의 구주매출.

그리고 환불일 +4일, 환불이 늦어서 비례 청약이 부담스러워지네요.

와이제이링크는 신한스팩14호, 루미르와 청약 일정이 겹칩니다.

그런데 루미르 수요예측 결과가 좋지 않아, 희망공모가 밴드 미만으로 공모가가 확정되었네요.

상대적으로 와이제이링크에 관심이 집중될 것 같습니다.

현재기준, 와이제이링크 상장일은 10월 18일로 예정되어 있어, 인스피언과 동시 상장 예정입니다.

동시 상장은 아쉽지만, 모두 좋은 결과 있길 바랍니다.

'공모주IPO > 분석-청약전' 카테고리의 다른 글

| 에이치엔에스하이텍 공모주 수요예측 결과 청약 상장 일정 (7) | 2024.10.12 |

|---|---|

| 루미르 공모주 수요예측 결과 청약 상장 일정 (8) | 2024.10.09 |

| 셀비온 공모주 수요예측 결과 청약 상장 일정 (8) | 2024.10.06 |

| 인스피언 공모주 수요예측 결과, 청약 상장 일정 (2) | 2024.10.02 |

| 한켐 공모주 수요예측 결과, 청약 상장 일정 (0) | 2024.10.02 |

댓글 영역