고정 헤더 영역

상세 컨텐츠

본문

에스앤디

청약일 9.14~15

환불일 9.17 (D+2)

상장일 9.29

희망 공모가 30000~32000

확정 공모가 28000원 (밴드 미만)

기관경쟁률 173.11:1

의무보유확약 0.01%

유통가능물량 57.56%

배정방식 균등 50% + 비례 50%

주관사 청약한도 유진투자증권 25,000주 (일반, 우대 동일)

코넥스 이전 상장

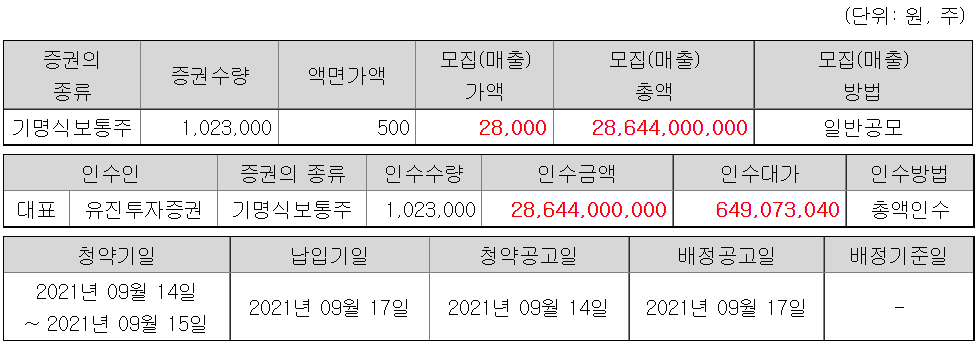

1. 공모 개요

공모가 28000원 * 1,023,000주 = 약 286억원 모집합니다.

공모가 28000원 기준 시가총액 약 1145억원입니다.

"당사는 1998년 창업 이래 식품에 기능을 부여하는 일반 기능식품소재 및 건강기능식품소재를 생산, 판매하고 있으며, 신약 및 화장품에 이용되는 천연물 소재의 연구, 개발로 사업영역을 다각화하고 있습니다.

당사에서는 웰슬리피(Deep-Sleep)시장에 초점을 맞추어 국내 최초로 수면유도 기능성과 관련된 수면의 질 개선을 위한 건강기능식품을 개발하였으며, 식품의약품안전처로부터 개별인정을 획득, 판매하고 있습니다."

2. 공모 방법

신주모집 100%로 1,023,000주 공모합니다.

3. 일반청약자의 청약

일반청약자 배정은 균등방식 50%, 비례방식 50% 배정합니다.

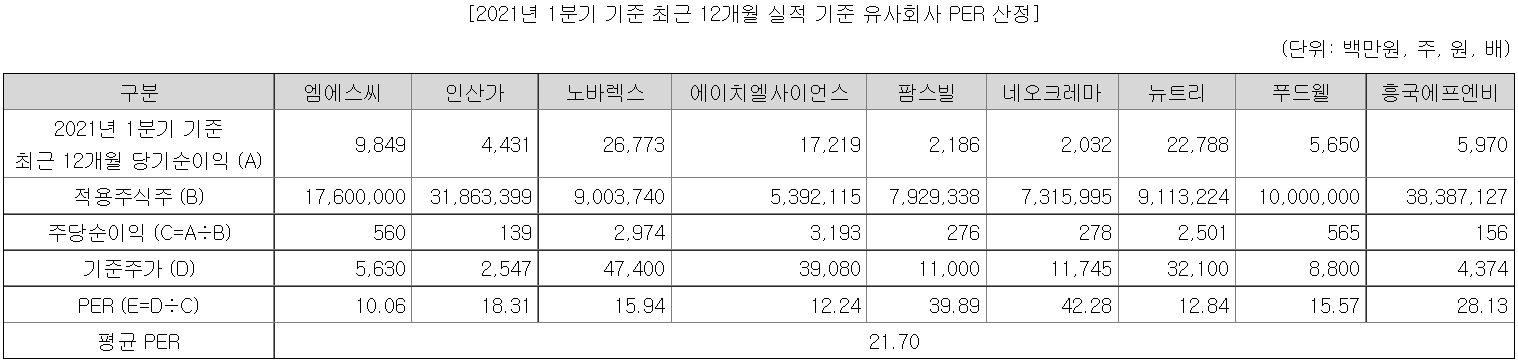

4. 공모가 산정

유사회사의 2021년 1분기 기준 최근 12개월 실적을 적용하면 평균 PER 21.7배.

에스앤디의 2021년 1분기 기준 최근 12개월 실적에 유사회사의 평균 PER 21.7배 적용하면 주당 평가가액 38664원.

약 27.58% 할인되어 28000원으로 공모가가 확정되었습니다.

5. 자금의 사용 목적

이번 공모자금은 시설자금, 운영자금, 기타(연구 개발 자금) 등으로 사용될 계획이라고 합니다.

6. 기타 유의사항

2021년 반기 기준, 전체 매출 중 67.11%를 삼양식품㈜가 차지하여 매출처 편중 위험이 존재합니다.

에스앤디는 현재 코넥스시장에서 거래되고 있고, 코스닥시장으로 이전 상장합니다.

코넥스에서 이전 상장하는 공모주의 경우, 상장일 기준가격은 공모가가 아니고, 코넥스시장가격과 연동되어 산정됩니다.

위의 계산방법으로 결정되는 기준가격의 90% ~ 200%로 상장일 시초가가 결정됩니다.

단, 예외사항이 몇 가지 있는데, 이에 해당하면 공모가를 코넥스시장가격으로 하여 산정합니다.

특히 3번 (코넥스시장가격이 공모가의 30% 이상 높거나 낮은 경우)에 자주 걸립니다.

에스앤디의 3~6개월간 코넥스 주가 참고하세요.

<IPO 주식 투자-고수익 내는 법> 의 방법으로 검증해봅니다.

출처 'IPO 주식투자 - 고수익내는법' 이라는 책에서 나온 리스트입니다.

1. 우리사주 공모배정을 실시할 것 - YES

2. 우리사주 사전배정을 하지 않았을 것 - YES

3. 스톡옵션을 발행하여 잔량이 남아 있을 것 - NO

4. 상장 전전년도 대비 상장 전년도에 순이익이 역성장했을 것 - NO

5. 수요 예측 경쟁률이 400:1 이상일 것 - NO

6. 확정 공모가가 공모 밴드 상단을 초과했을 것 - NO

7. 의무보유 확약 신청 수량이 있을 것 - ▲

8. 청약 경쟁률이 500:1 이상일 것 - ??

8번을 제외하고, 7점 만점에 2.5점...

자세한 내용 살펴볼게요.

1번, 우리사주조합에 공모배정 3.3% 되고, 일반투자자 25%, 기관투자자 71.7% 배정됩니다.

2번, 우리사주조합에 사전배정은 없습니다.

상장일 유통가능물량은 구주 33.37% + 공모주주 24.19% = 2,354,238주 (57.56%, 659억원)

3번, 스톡옵션 없습니다.

4번, 상장 전전년도인 2019년 대비 전년도인 2020년 순이익은 순성장하였습니다.

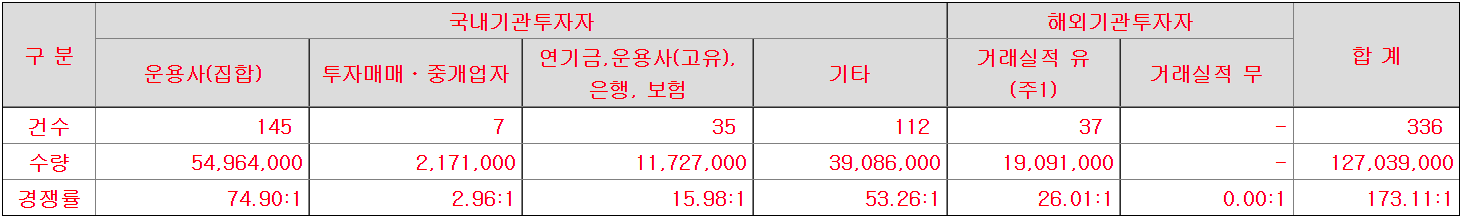

5번, 수요예측 경쟁률 173.11:1

6번, 공모가는 희망공모가 밴드 미만으로 확정되었습니다.

밴드 하단인 30000원 이상 ~ 가격 미제시 비율은 27.2%

30000원 미만 제시는 72.8%

확정공모가인 28000원 이상 가격 제시 비율은 알 수 없습니다.

7번, 의무보유확약은 단 1건, 수량기준으로 0.01% 있습니다.

수요예측 결과가 좋지 않습니다.

경쟁률은 100:1을 겨우 넘겼고,

대부분 밴드 하단 미만 가격 제시,

확약은 단 1건만 있습니다.

IPO점수는 2.5점/7점으로 낮은 편이구요.

(확약이 단 1건, 0.01%로 거의 없다시피 해서 확약 점수는 0.5점만 줬습니다.)

수요예측 결과가 나쁘다 보니, 공모가는 밴드 하단 미만으로 확정되어, 할인율은 27.58%.

인기업종이 아니다 보니, 기관투자자들에게 외면받았네요^^;;

상장일 유통가능물량은 50%가 넘고,

현재 코넥스에서 거래되고 있기 때문에, 유통가능 구주물량이 아주 많습니다.

코넥스에서 이전 상장이므로, 상장일 시초가 기준가격이 공모가와 다를 수 있는 점 주의하세요.

에스앤디는 바이오플러스, 신한스팩8호, 프롬바이오, 실리콘투와 청약일이 겹칩니다.

총 5 종목의 일정이 겹치므로, 에스앤디에 청약한 증거금은 나머지 4 종목에 청약할 수 없습니다.

청약할 종목이 아주 많으므로, 저는 에스앤디는 패스할 생각입니다.

좋은 결과 있길 바랍니다.

'공모주IPO > 분석-청약전' 카테고리의 다른 글

| <공모주> 실리콘투 - 청약 분석 (4) | 2021.09.13 |

|---|---|

| <공모주> 바이오플러스 - 청약 분석 (10) | 2021.09.10 |

| <공모주> 현대중공업 - 청약 분석 (4) | 2021.09.06 |

| <공모주> 와이엠텍 - 청약 분석 (8) | 2021.08.30 |

| <공모주> SK리츠 - 청약 분석 (2) | 2021.08.30 |

댓글 영역