고정 헤더 영역

상세 컨텐츠

본문

차백신연구소

청약일 10.12~13

환불일 10.15 (D+2)

상장일 10.22

희망 공모가 11000~15000

확정 공모가 11000원 (밴드 하단)

기관경쟁률 206.23:1

의무보유확약 1.93%

유통가능물량 39.36%

배정방식 균등 50% + 비례 50%

주관사 청약한도 삼성증권 24,500주(50%) / 49,000주(100%) / 98,000주(200%)

1. 공모 개요

공모가 11000원 * 395만주 = 약 435억원 모집합니다.

공모가 11000원 기준 시가총액 약 2907억원입니다.

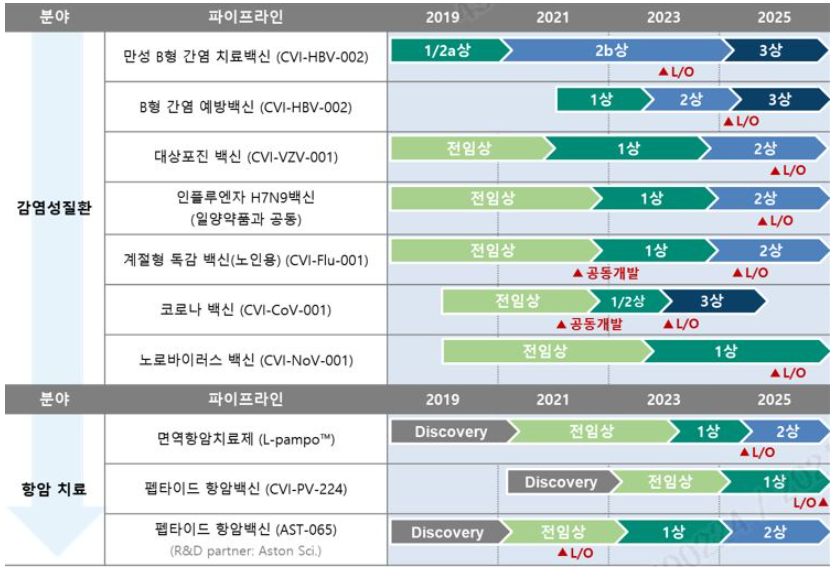

"당사는 자체 개발한 면역증강 플랫폼기술(Adjuvant platform)을 활용하여 차세대 백신 및 면역치료제를 개발하는 바이오 벤처회사입니다.

면역증강제(Adjuvant)란 면역증강 및 항원전달 기능을 통해 백신 항원에 대한 면역반응을 증진하는 물질을 의미합니다.

당사의 면역증강 플랫폼은 TLR2 & TLR3 리간드 복합체인 면역증강제 L-pampo™와 리포좀 제형의 면역증강제인 Lipo-pam™으로 구성됩니다.

대표적인 면역증강제 alum 대비 100배 이상의 항체형성 효과를 보이며, 다른 면역증강제와 비교하여도 T 세포 활성화 및 항체 형성 효과가 우수합니다.

개발 중인 주력제품은 만성 B형 간염 치료백신과 효능이 개선된 예방백신, 재조합 대상포진 백신입니다.

또한 기존 독감 백신의 효능을 개선한 노인용 독감 백신, 상용화가 불가능했던 노로바이러스 백신, 암의 재발을 방지하고 다른 치료제와 병용요법으로 치료효능을 극대화할 수 있는 항암백신 등으로 파이프라인을 확장하고 있습니다."

2. 공모 방법

신주모집 100%로 395만주 공모합니다.

3. 일반청약자의 청약

일반청약자의 청약 자격은 청약초일 전일까지 계좌개설된 고객입니다.

일반고객에게는 온라인 청약 수수료 2000원 부과되고, 우대등급 이상 고객은 수수료 면제됩니다.

그리고 청약 미배정시 수수료 면제됩니다.

일반청약자의 배정은 균등방식 50%, 비례방식 50% 배정됩니다.

4. 공모가 산정

유사회사의 2021년 1분기 실적을 연환산하여 적용하면 평균 PER 26.68배.

유사회사의 2020년 온기 실적을 적용하면 평균 PER 33.42배.

차백신연구소의 2023~2024년 추정 순이익에 연 할인율 30%를 적용하여 각각 현가를 산출하고, 산술평균하여 적용합니다.

여기에 유사회사의 2021년 1분기 실적 연환산 기준 평균 PER 26.68배 적용하면 주당 평가가액 22230원.

약 50.52% 할인되어 11000원으로 공모가가 확정되었습니다.

5. 자금의 사용 목적

이번 공모자금은 운영자금, 기타(임상/연구개발자금) 등으로 사용될 계획이라고 합니다.

6. 기타 유의사항

기술성장특례 적용을 받아 코스닥시장에 상장합니다,

2개의 전문평가기관으로부터 각각 A, BBB등급으로 평가받았습니다.

참고로 환매청구권은 부여되지 않습니다.

<IPO 주식 투자-고수익 내는 법> 의 방법으로 검증해봅니다.

출처 'IPO 주식투자 - 고수익내는법' 이라는 책에서 나온 리스트입니다.

1. 우리사주 공모배정을 실시할 것 - YES

2. 우리사주 사전배정을 하지 않았을 것 - YES

3. 스톡옵션을 발행하여 잔량이 남아 있을 것 - YES

4. 상장 전전년도 대비 상장 전년도에 순이익이 역성장했을 것 - NO

5. 수요 예측 경쟁률이 400:1 이상일 것 - NO

6. 확정 공모가가 공모 밴드 상단을 초과했을 것 - NO

7. 의무보유 확약 신청 수량이 있을 것 - YES

8. 청약 경쟁률이 500:1 이상일 것 - ??

8번을 제외하고, 7점 만점에 4점...

자세한 내용 살펴볼게요.

1번, 우리사주조합에 공모배정 7% 있고, 일반청약자 25%, 기관투자자 68% 배정됩니다.

2번, 우리사주조합에 사전배정은 없습니다.

상장일 유통가능물량은 구주 25.46% + 공모주주 13.9% = 10,402,570주(39.36%, 1144억원)

3번, 스톡옵션 있습니다.

4번, 상장 전전년도인 2019년 대비 전년도인 2020년 순이익은 적자폭을 키워 역성장했습니다.

공모가 산정 시 적용된 순이익은 2023~2024년 추정 순이익에 연 할인율 30% 적용하여 산출한 현가이므로,

이와 그 전년도인 2020년 순이익을 비교하면 순성장한 것으로 봐야 할 것 같습니다.

5번, 수요예측 경쟁률 206.23:1

6번, 공모가는 희망공모가 밴드 하단으로 확정되었습니다.

투자설명서를 보다 보면, 오타가 종종 눈에 띕니다.

아무리 그래도 그렇지, 이처럼 가격을 다 비워두다뇨... 거참, 너무하네요.

맨 위 밴드 상단 초과 11.37% + 가격 미제시 3.4% = 14.77%

두번째 밴드 상단인 15000원 제시 24.11%

세번째 밴드 하단인 11000원 이상 ~ 15000원 미만 40.12%

네번째 밴드 하단인 11000원 미만 3.4%

경쟁률이 200:1 수준으로 낮은 편이라 큰 의미는 없습니다.

7번, 의무보유확약 4건, 1.93% 있습니다.

수요예측 결과가 좋지 않네요.

경쟁률 200:1을 겨우 넘겼고,

절반 정도는 밴드 상단 미만의 가격을 제시했습니다.

확약은 4건으로 1.93%로 아주 적은 편이네요.

그 결과, 밴드 하단으로 공모가가 확정되어 할인율은 무려 50.52%나 됩니다.

그렇지만, 위의 할인율은 2023~2024년 추정 순이익을 기준으로 산출한 값이므로, 큰 의미 없습니다ㅎㅎㅎㅎ

IPO점수는 4점/7점.

과연 일반경쟁률이 500:1을 넘겨, 기준점인 5점이 될 수 있을까요?

유통가능 구주물량이 공모주주 물량의 2배 가까이로 많은 점도 부담이네요.

차백신연구소는 지아이텍과 청약일이 겹치므로, 차백신연구소에 청약한 자금으로는 지아이텍에 청약할 수 없습니다.

차백신연구소와 달리, 지아이텍은 수요예측 결과가 좋았기 때문에, 지아이텍으로 많이 몰릴 것 같네요.

최근 상장한 공모주들이 줄줄이 미끄러지는 모습을 보면서,,,

헷갈리는 종목들은 패스, 더 보수적으로 청약해야겠다 생각했습니다.

저는 청약 마감일까지 지켜보고 균등만 청약하거나, 아니면 패스할 생각입니다.

좋은 결과 있길 바랍니다.

'공모주IPO > 분석-청약전' 카테고리의 다른 글

| <공모주> 지앤비에스엔지니어링 - 청약 분석 (6) | 2021.10.18 |

|---|---|

| <공모주> 아이패밀리에스씨 - 청약 분석 (7) | 2021.10.15 |

| <공모주> 지아이텍 - 청약 분석 (2) | 2021.10.08 |

| <공모주> 케이카 - 청약 분석 (8) | 2021.09.30 |

| <공모주> 씨유테크 - 청약 분석 (4) | 2021.09.28 |

댓글 영역